Calcolo del ravvedimento operoso con GB – Caso pratico

Con il RAVVEDIMENTO OPEROSO è possibile regolarizzare versamenti di imposte omessi o insufficienti e altre irregolarità fiscali, beneficiando della riduzione delle sanzioni.

Gli errori e i versamenti omessi o insufficienti di imposte possono essere regolarizzati, dal contribuente o dal sostituto d’imposta, eseguendo spontaneamente il pagamento:

- Dell’imposta dovuta

- Degli interessi, calcolati dal giorno in cui il versamento avrebbe dovuto essere effettuato a quello in cui viene effettivamente eseguito

- Della sanzione in misura ridotta

Le tipologie di ravvedimento di cui il contribuente può avvalersi sono:

| Ravvedimento | Termini | Sanzioni |

| Sprint | Entro 14 giorni | 0.1% per ciascun giorno di ritardo |

| Breve | Oltre 14 giorni ma 30 entro giorni | 1.15% |

| Intermedio | Oltre i 30 giorni ma entro 90 giorni | 1.67% |

| Lungo | Oltre i 90 giorni ma entro il termine di presentazione della dichiarazione relativa all’anno nella quale è avvenuta la violazione | 3.75% |

| Lunghissimo | Entro il termine di presentazione della dichiarazione relativa all’anno successivo a quello nel quale è avvenuta la violazione | 4.29% |

| Oltre il termine di presentazione della dichiarazione relativa all’anno successivo a quello nel quale è avvenuta la violazione | 5% | |

| Post processo verbale di constatazione | Dopo la constatazione della violazione nel PVC | 6% |

Calcolo del Ravvedimento Operoso con

Con la newsletter di oggi vediamo insieme quali sono i passaggi da eseguire, all’interno del software GB, per il calcolo del ravvedimento operoso.

Il signor Rossi, non titolare di partita Iva, ha omesso il versamento della quinta rata del pagamento delle imposte derivanti da Unico (che scadeva il 30 settembre) per un importo pari a 1.223,38€. Decide di rimediare la sua posizione effettuando in data 17 ottobre il versamento delle somme dovute.

Vediamo nel software cosa deve essere fatto:

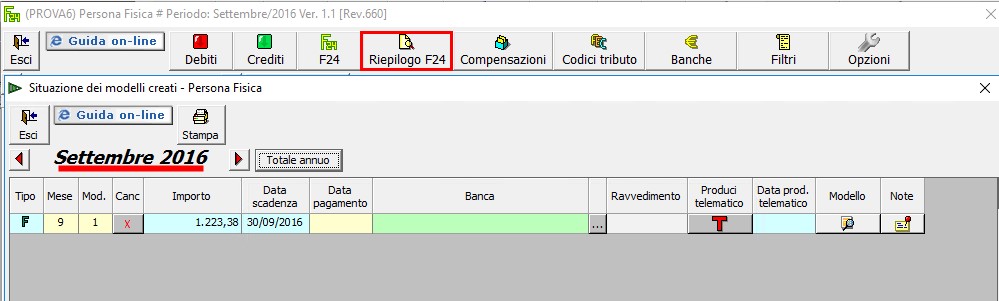

1. Entrare in Applicazione F24 e, nella sezione “Riepilogo F24”, posizionarsi nel mese di settembre. Qui troviamo l’F24 per il quale non è stata effettuato il versamento.

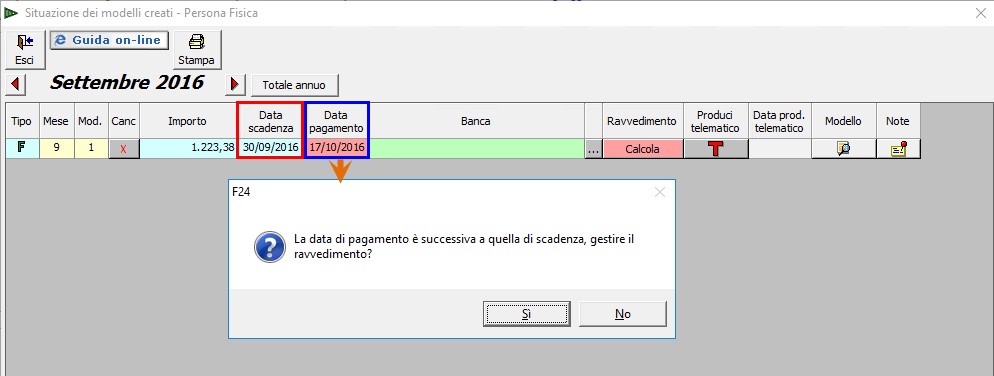

2. Inserire nell’apposito campo la data nella quale il Signor Rossi ha deciso di sanare la sua posizione.

Indicando una data di pagamento superiore alla data di scadenza, il software chiede se vogliamo gestire il ravvedimento.

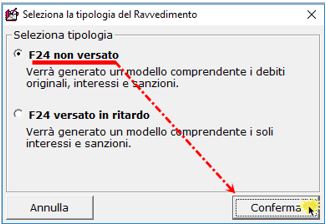

3. Rispondendo “si” al messaggio, il software fa scegliere la tipologia di ravvedimento:

F24 NON VERSATO -> ravvedimento dell’intero importo dell’F24 non versato comprensivo del tributo originario, interessi e sanzioni;

F24 VERSATO IN RITARDO -> F24 versato in ritardo e senza ravvedimento. In questo caso sono calcolati solo interessi e sanzioni e viene generato un modello contenente solo questi tributi. L’utente deve indicare la data di pagamento delle sanzioni e degli interessi.

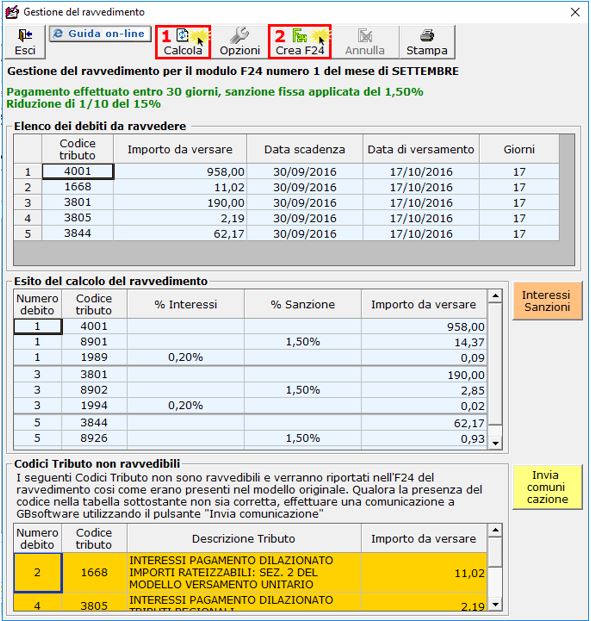

4. A questo punto, scelta la modalità di ravvedimento, si apre la gestione che ci permette di effettuare il calcolo e creare il modello F24.

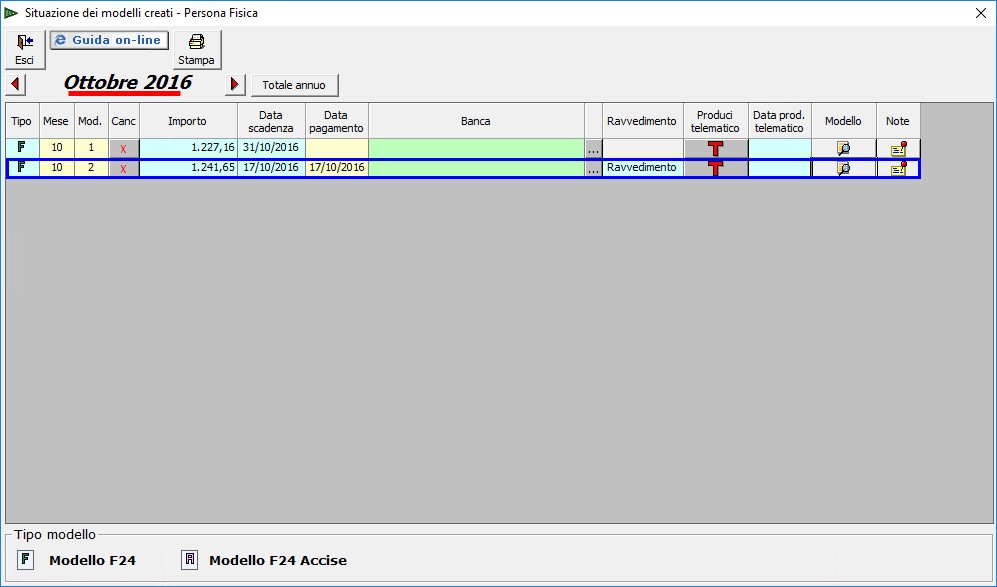

5. Il modello F24 ravveduto viene creato nel mese di ottobre.

Per maggiori informazioni consultare la guida on line presente all’interno della gestione “Ravvedimento”.

AP/31