Agevolazione per interventi di recupero del patrimonio edilizio

L’agevolazione fiscale spettante per gli interventi di ristrutturazione edilizia è disciplinata dall’articolo 16-bis del Dpr 917/86.

L’ agevolazione consiste in una detrazione IRPEF pari al 36% delle spese sostenute su un importo complessivo, per unità immobiliare, non superiore a 48.000 euro. Inoltre, con il decreto legge n. 83/2012, per le spese sostenute a partite dal 26 giugno 2012 fino al 30 giugno 2013, la percentuale di detrazione è pari al 50% e l’importo massimo detraibile è pari a 96.000€.

Beneficiari della detrazione

Possono usufruire della detrazione sulle spese di ristrutturazione tutti i contribuenti assoggettati all’imposta sul reddito delle persone fisiche (Irpef), residenti o meno nel territorio dello Stato.

Possono inoltre beneficiare dell’agevolazione anche i soggetti titolari di diritti reali/personali di godimento sugli immobili oggetto di interventi che sostengono le relative spese :

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- locatari o comodatari;

- soci di cooperative divise e indivise;

- imprenditori individuali, per gli immobili non rientranti fra i beni strumentali o merce;

- soggetti indicati nell’articolo 5 del Tuir, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali.

Hanno diritto alla detrazione, inoltre, purché sostengano le spese e siano intestatari di bonifici e fatture:

- il familiare convivente del possessore o detentore dell’immobile oggetto dell’intervento (il coniuge, il componente dell’unione civile, i parenti entro il terzo grado e gli affini entro il secondo grado);

- il coniuge separato assegnatario dell’immobile intestato all’altro coniuge;

- il convivente more uxorio, non proprietario dell’immobile oggetto degli interventi né titolare di un contratto di comodato, per le spese sostenute a partire dal 1° gennaio 2016.

Lavori per i quali spetta la detrazione

La detrazione spetta in relazione alle spese sostenute per i seguenti interventi di recupero del patrimonio edilizio:

– interventi di manutenzione straordinaria sulle singole unità immobiliari residenziali di qualsiasi categoria catastale, anche rurali e sulle loro pertinenze;

– interventi di manutenzione ordinaria e straordinaria sulle parti comuni di edifici residenziali;

– interventi di restauro e risanamento conservativo;

– interventi necessari alla ricostruzione o al ripristino dell’immobile danneggiato a seguito di eventi calamitosi, a condizione che sia stato dichiarato lo stato di emergenza;

– interventi finalizzati alla cablatura degli edifici, al contenimento dell’inquinamento acustico, all’adozione di misure di sicurezza statica e antisismica degli edifici, all’esecuzione di opere interne;

– interventi relativi alla realizzazione di autorimesse o posti auto pertinenziali, anche a proprietà comune;

– ulteriori interventi quali, ad esempio, quelli di bonifica dall’amianto o quelli finalizzati alla prevenzione di atti illeciti da parte di terzi o all’eliminazione delle barriere architettoniche, oppure interventi di esecuzione di opere volte ad evitare gli infortuni domestici.

La detrazione spetta anche in relazione alle spese sostenute per gli interventi finalizzati al conseguimento di risparmi energetici, compresa l’installazione di impianti basati sull’impiego delle fonti rinnovabili di energia, tra i quali rientrano gli impianti fotovoltaici per la produzione di energia elettrica.

Condizioni per fruire della detrazione

Pagamenti effettuati con bonifico bancario o postale da cui risultino:

- causale del versamento (per le spese sostenute dal 1° gennaio 2012 va indicato l’art. 16-bis del TUIR);

- codice fiscale del soggetto che effettua il pagamento;

- codice fiscale o numero di partita Iva del beneficiario del pagamento.

Indicazione nella dichiarazione dei redditi (righi da RP51 a RP53) delle seguenti informazioni:

- dati catastali identificativi dell’immobile;

- estremi di registrazione dell’atto che ne costituisce titolo (ad esempio, contratto di affitto), se i lavori sono effettuati dal detentore;

- altri dati richiesti ai fini del controllo della detrazione;

- il contribuente deve, inoltre, conservare ed esibire, a richiesta dell’Ufficio, i documenti individuati dal Provvedimento del Direttore dell’Agenzia delle Entrate del 2 novembre 2011(ad esempio le fatture e le ricevute fiscali relative alle spese sostenute).

La detrazione d’imposta

La detrazione d’imposta è pari al:

- 50 per cento per le spese sostenute dal 26 giugno 2012 fino al 31 dicembre 2016;

- 36 per cento per le spese sostenute: a) dal 2007 al 2011 e b) dal 1° gennaio al 25 giugno 2012.

La detrazione va ripartita in 10 rate di pari importo. I contribuenti che, avendone diritto, avevano ripartito la detrazione in un numero diverso di rate, possono proseguire secondo tale rateazione.

Il limite di spesa

Il limite di spesa su cui applicare la percentuale è di:

- euro 48.000 per le spese sostenute negli anni dal 2005 al 25 giugno 2012;

- euro 96.000 per le spese sostenute dal 26 giugno 2012 al 31 dicembre 2016.

Il limite va riferito alla singola unità immobiliare sulla quale sono stati effettuati i lavori. Quindi, se più persone hanno diritto alla detrazione (comproprietari ecc.), il limite va ripartito tra loro.

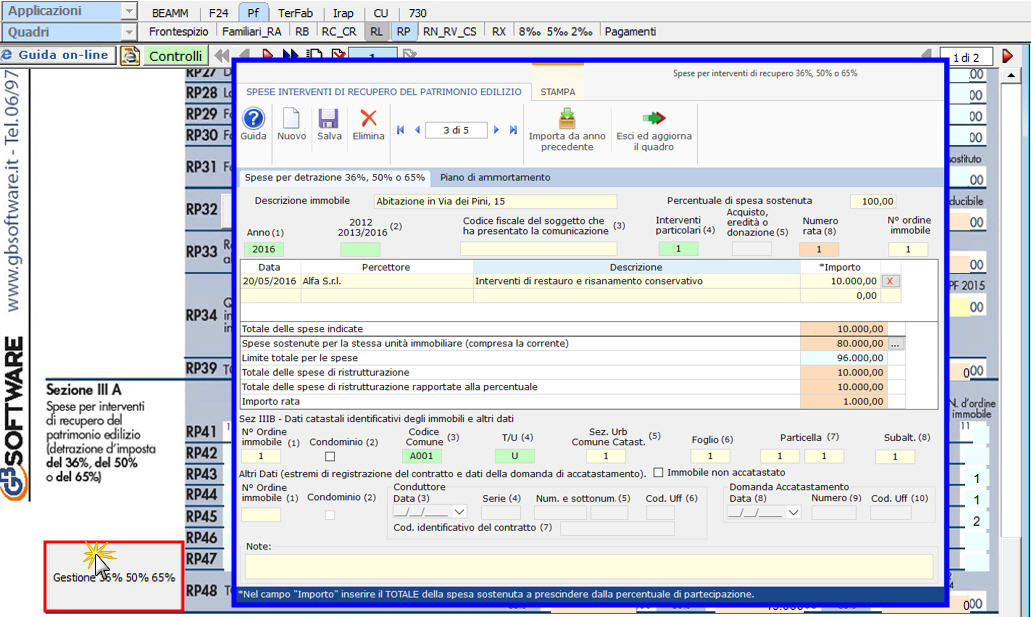

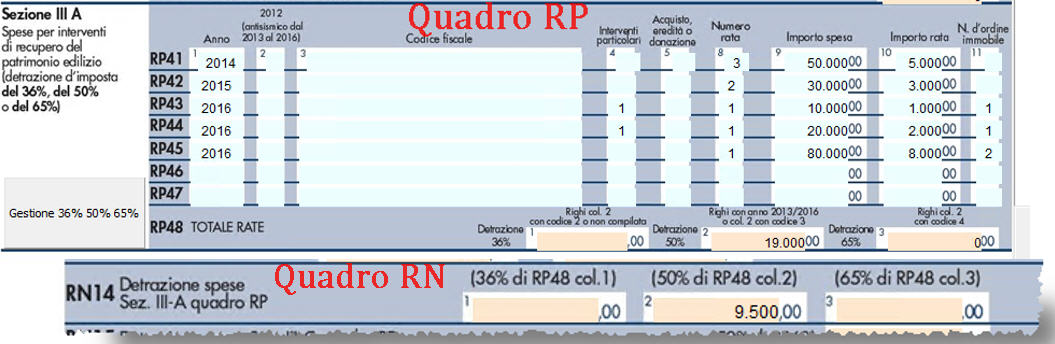

Gestione spese per interventi di recupero del patrimonio edilizio con

Le spese sostenute nell’anno 2016 o negli anni precedenti, relative alla ristrutturazione di immobili, all’acquisto o all’assegnazione di immobili facenti parte di edifici ristrutturati, le spese sostenute per gli interventi relativi all’adozione di misure antisismiche e all’esecuzione di opere per la messa in sicurezza statica devono essere indicate nella sezione IIIA e IIIB del quadro RP di Redditi PF o nel quadro E del modello 730.

Per la compilazione di tali sezioni è presente in GB l’apposita gestione che permette l’inserimento delle spese per interventi di recupero del patrimonio edilizio.

All’interno della gestione è necessario indicare tutti i dati richiesti affinché il software li riporti nel modello e calcoli la relativa detrazione nel quadro RN.

Per maggiori chiarimenti sul funzionamento della gestione rimandiamo alla guida online presente all’interno della maschera stessa.

DB501 – DB121 – ML/10