Spese di manutenzione 2018: deducibilità

L’art. 102 del TUIR specifica che le spese di manutenzione, riparazione, ammodernamento e trasformazione sono deducibili nel limite del 5% del costo complessivo del bene quando è entrato in funzione.

Si suppone di acquisire quest’anno un cliente in regime semplificato. Dopo aver inserito le schede dei cespiti e registrato in contabilità le rispettive voci di costo, si deve gestire la deducibilità delle spese di manutenzione e riparazione.

Percentuale di deducibilità

La deducibilità su base annua è effettuata in base a determinate percentuali:

- 5% in generale

- per specifici settori produttivi possono essere stabilite, con decreto, diverse modalità di deduzione

Per quanto riguarda la contabilità semplificata, le spese di manutenzione e riparazione devono essere determinate secondo il criterio di cassa e sugli importi così determinati applicare il limite del 5% del valore dei beni risultanti dal registro dei cespiti.

Ciò avviene se l’opzione selezionata è “Registro incassi e pagamenti” o “Registri Iva integrati”; nel caso di “Registri Iva senza separata indicazione di incassi e pagamenti” i dati sono riportati in base alla data di registrazione e non quindi in base al pagamento.

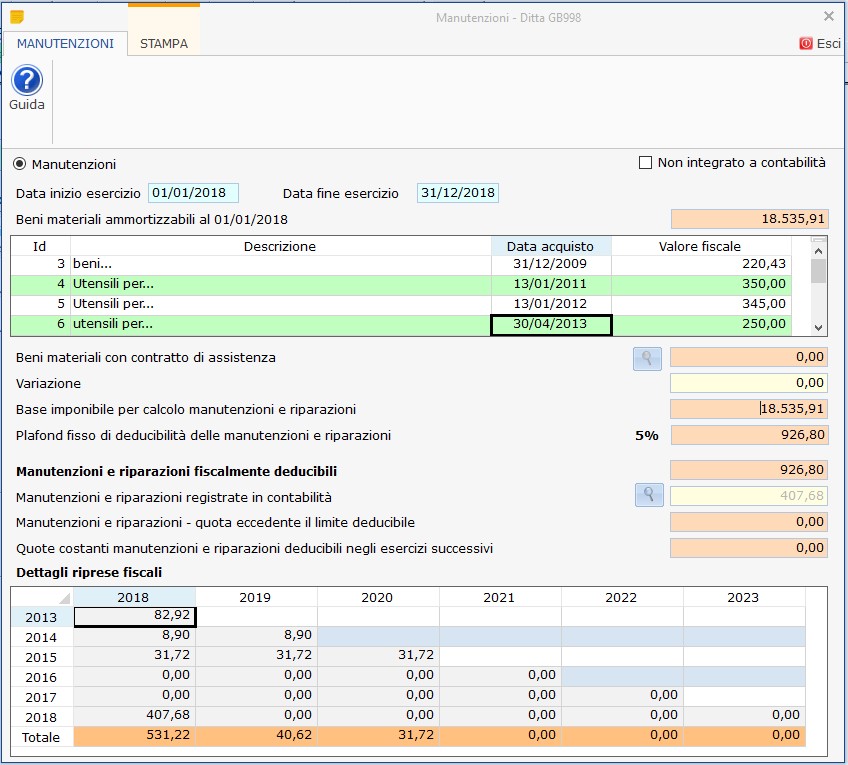

Gestione Manutenzioni

La maschera risulta essere suddivisa in tre sezioni.

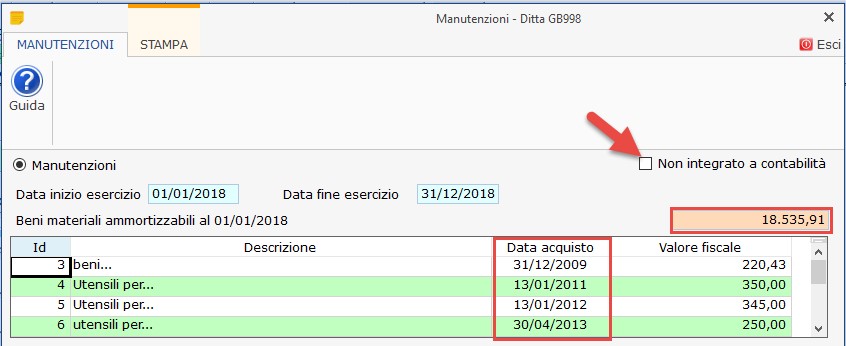

Beni ammortizzabili al 1° gennaio

Nella prima sezione possiamo trovare l’esercizio di riferimento e l’opzione, attraverso apposito check, per integrare o meno la funzione alla contabilità.

Inoltre, vengono presentati i beni ammortizzabili:

- all’1/1 nel caso di ditta già in attività

- al 31/12 del primo anno di esercizio nel caso di ditta di nuova costituzione

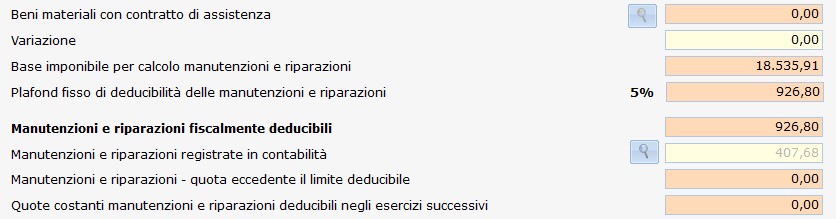

Calcolo della quota deducibile

Nella parte centrale viene riportata la base imponibile che permette di calcolare:

- il plafond fisso di deducibilità, calcolato sul valore dei beni ammortizzabili al netto di quelli con un contratto di assistenza

- l’importo di manutenzioni e riparazioni fiscalmente deducibile

- la quota eccedente il limite deducibile

- le eventuali quote costanti, deducibili negli anni successivi, qualora il valore delle manutenzioni e riparazioni fiscalmente deducibili superi il valore totale delle manutenzioni registrate in contabilità per l’anno di riferimento

Solitamente la ripartizione in quote costanti avviene in 5 anni con eccezioni riguardanti ad esempio gli automezzi per il settore dell’autotrasporto che vengono ripartiti in 3 anni.

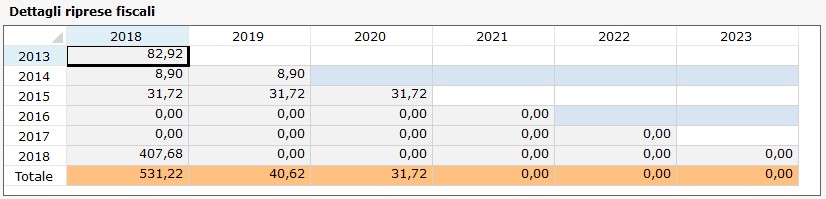

Dettaglio delle riprese fiscali

Nell’ultima parte è presente il dettaglio delle riprese fiscali, dove GB riporta:

- le quote costanti calcolate negli anni precedenti

- le quote costanti deducibili negli esercizi successivi derivanti dal calcolo dell’esercizio corrente

- la quota deducibile relativa all’anno in corso

- il totale deducibile per ogni esercizio

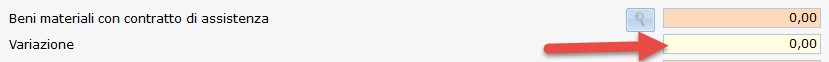

Nel caso in cui venga gestita la contabilità con GB e non i “cespiti”, è comunque possibile inserire manualmente il valore dei beni materiali ammortizzabili nel campo “variazione”. Le spese di manutenzione registrate in contabilità saranno comunque riportate e il software calcolerà le eventuali quote eccedenti.

Altre indicazioni

La disciplina è diversa nel caso in cui ci riferiamo alla contabilità registrata da professionisti, dove il 5% del valore riguarda solo i beni immobili.

Invece, nel caso di contabilità ordinaria, non si segue il principio di cassa ma quello di competenza.

La gestione proposta da GB permette di avere sempre aggiornati i dati da riportare nei modelli di dichiarazione senza accedere alla gestione per effettuare il calcolo.

ST/4

Ascolta la news

Applicazioni collegate>

- La gestione Spese di manutenzione è presente nel software Dichiarazioni Fiscali