Cedolare secca 2020: funzione e calcolo della tassazione

L’articolo 3 del D.lgs. 14 marzo 2011 n. 23, entrato in vigore il 7 aprile 2011, ha introdotto il regime della “Cedolare secca” sugli affitti, un regime facoltativo che prevede il pagamento di un’imposta sostitutiva dell’IRPEF e delle addizionali.

La possibilità di optare per il regime agevolativo della cedolare secca spetta alle persone fisiche titolari di immobili dati in locazione ad uso abitativo.

Applicando tale regime, i contribuenti non andranno a pagare l’imposta di registro e di bollo, ordinariamente dovute per le registrazioni, risoluzioni e proroghe dei contratti di locazione.

Regole di applicazione

Il regime della cedolare secca, entrato in vigore a partire dal 2011, è applicabile alle unità immobiliari appartenenti alle categorie catastali da A1 a A11 (esclusa l’A10 – uffici o studi privati) destinate ad uso abitativo e per le relative pertinenze, locate congiuntamente all’abitazione.

Può essere applicata su tutti i contratti di locazione e anche in caso di locazioni inferiori ai 30 giorni (ad.es. case vacanze).

L’opzione per la cedolare secca può essere adottata anche per i contratti di locazione ad uso strumentale stipulati nel 2019.

Soggetti interessati

Il regime della cedolare secca può essere applicato dalle persone fisiche titolari del diritto di proprietà o di altro diritto reale di godimento di unità immobiliari locate, poiché sostituisce le imposte che il contribuente avrebbe dovuto pagare come titolare di redditi di fabbricati.

Con le modifiche introdotte dalla legge 145/2018, per i contratti stipulati nel corso del 2019, è possibile optare per il regime agevolativo, anche con riferimento alle locazioni di negozi e botteghe classificati con categoria catastale C/1, e relative pertinenze, di superficie non superiore a 600 mq, sempre a condizione che l’opzione sia esercitata da parte di persone fisiche che non detengono il fabbricato in regime d’impresa, arte o professione.

Base imponibile e aliquote

La base imponibile della cedolare secca è composta dal canone di locazione annuo stabilito da entrambe le parti, al quale si applica un’imposta fissa del 21%.

Il Decreto Legge 47/2014, ha previsto un’aliquota agevolata del 10%, applicabile ai contratti di locazione a canone concordato stipulati nei comuni per i quali è stato deliberato lo stato di emergenza a seguito degli eventi calamitosi, nei 5 anni precedenti la data di entrata in vigore della legge di conversione del decreto stesso, ossia il 28 maggio 2014.

In questo caso i contribuenti che possono usufruire di tale agevolazione devono barrare la casella di colonna 19 “Stato di emergenza”.

L’aliquota agevolata del 10% è prevista anche per i contratti di locazione a canone concordato sulla base di appositi accordi tra le organizzazioni della proprietà edilizia e degli inquilini relativi ad abitazioni site nei comuni con carenze di disponibilità abitative e negli altri comuni ad alta tensione abitativa individuati dal CIPE con apposite delibere (codice utilizzo 8)

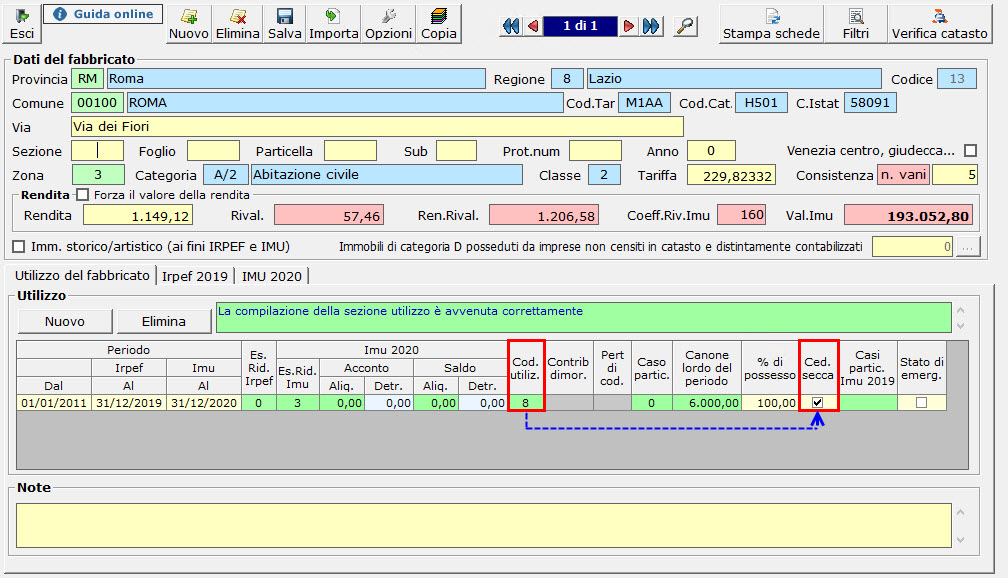

Applicazione opzione cedolare secca con il software

In fase di inserimento di un fabbricato con codice utilizzo 3 – 4 – 8 – 11 – 12 – 14, si attiva la casella “CEDOLARE SECCA”.

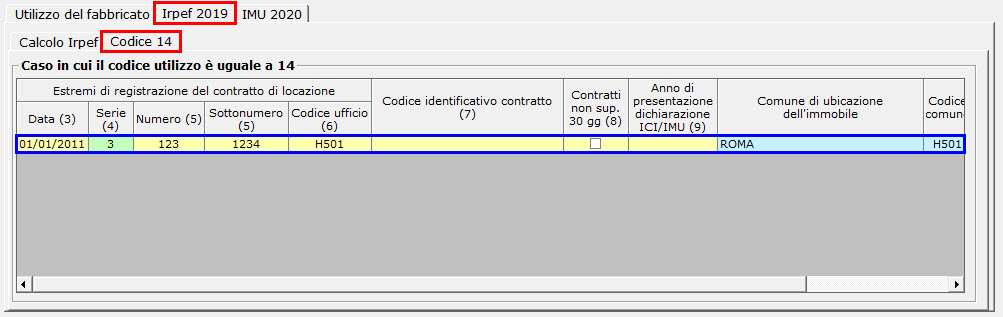

Nel caso in cui debba essere utilizzato il codice utilizzo 14, è necessario indicare il check nella colonna “Ced.secca” e compilare la sezione II del quadro RB. Dopo aver inserito il check nella relativa colonna, posizionarsi nella tab “IRPEF 2019”, sezione “Codice 14” ed inserire gli estremi di registrazione del contratto di affitto.

Si ricorda che l’aliquota agevolata del 10% è applicabile solamente per i fabbricati nei quali è stato impostato il codice utilizzo “8 immobile situato in un comune ad alta densità abitativa ed è concesso in locazione a canone ‘concordato’ (art. 2, comma 3, art. 5, comma 2 e art. 8 della legge n. 431 del 1998)…” o il codice utilizzo “12 immobile in parte utilizzato come abitazione principale e in parte concesso in locazione a canone ‘concordato’ situato in uno dei comuni ad alta densità abitativa”.

Terminato l’inserimento cliccare il pulsante ed inviare i dati alla dichiarazione tramite l’apposito pulsante

.

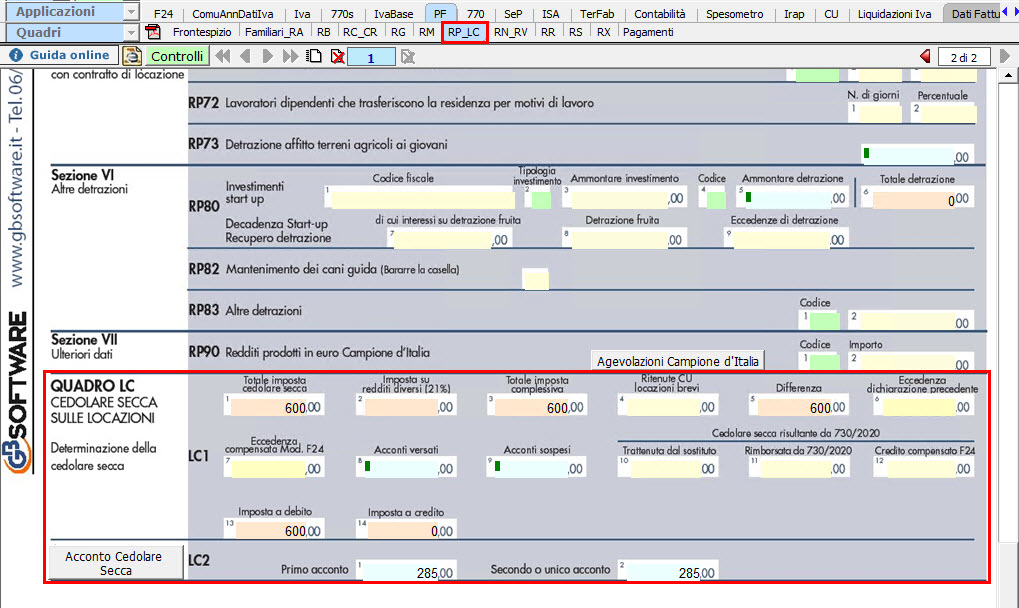

Il calcolo dell’acconto della cedolare secca, per quanto riguarda il Modello Redditi Persone Fisiche, deve essere indicato nel QUADRO LC posto in calce al quadro RP e non più all’interno del quadro RB.

Pertanto, dopo aver inviato dall’apposito pulsante i dati alla dichiarazione, posizionarsi nel quadro RP_LC per visualizzare il riporto della cedolare secca.

Nel rigo LC2 “Acconto cedolare secca”, viene riportato l’ammontare dell’acconto dovuto per la cedolare secca relativamente all’anno 2020.

Per maggiori chiarimenti sul funzionamento della gestione fabbricati si rimanda alla guida on-line presente all’interno della maschera stessa.

DB501 – DB121 – AP/10