Bonus 55% o 65% per gli interventi finalizzati al risparmio energetico

Per le spese sostenute dal 2011 al 2016 la detrazione va ripartita in dieci rate annuali di pari importo (entro il limite massimo previsto per ciascuna tipologia di intervento effettuato).

La riqualificazione energetica consiste nella realizzazione di opere destinate a migliorare l’efficienza di un edificio.

I soggetti che sostengono queste tipologie di spese hanno diritto a recuperare parte del costo sostenuto grazie ad una detrazione dell’IRPEF o dell’IRES in caso di SC pari al 65 o 55 per cento.

L’importo delle detrazioni sarà pari al:

- 55% per gli interventi effettuati entro il 5 Giugno 2013;

- 65% per le spese sostenute dal 6 Giugno 2013 al 31 Dicembre 2016.

Come per le spese di ristrutturazione, la detrazione deve essere ripartita in dieci quote annuali di pari importo a partire dall’anno di sostenimento delle spese ed è ammessa nei limiti della capienza dell’imposta che risulta dalla dichiarazione.

Chi può usufruire delle agevolazioni?

Possono usufruire delle agevolazioni tutti i contribuenti, titolari di qualsiasi tipologia di reddito. La detrazione spetta, infatti, alle persone fisiche, compresi gli esercenti arti e professioni, agli enti pubblici e privati che non svolgo attività commerciale, alle società semplici, alle associazioni tra professionisti e ai soggetti che conseguono reddito d’impresa (persone fisiche, società di persone, società di capitali).

Tali soggetti devono possedere e detenere l’immobile in base ad un titolo idoneo (ad esempio proprietà, altro diritto reale, concessione demaniale, locazione o comodato).

Possono, altresì, fruire della detrazione i condomini nel caso di interventi effettuati sulle parti comuni condominiali ed i familiari conviventi del possessore o detentore dell’immobile oggetto dell’intervento purché abbia sostenuto le spese e le fatture e i bonifici siano a lui intestati.

Quali sono gli interventi che rientrano nell’agevolazione e in quali limiti?

L’agevolazione è ammessa se gli interventi sono realizzati su edifici esistenti che abbiano i seguenti requisiti:

- situati nel territorio dello Stato;

- ad uso abitativo, di qualsiasi categoria (anche rurali);

- strumentali all’attività;

- censiti al catasto o per i quali sia stato richiesto l’accatastamento.

Sono esclusi gli interventi effettuati durante la fase di costruzione dell’immobile.

Le tipologie d’intervento ed i relativi limiti massimi di detrazione sono di seguito elencati:

| Tipologia d’intervento | Detrazione massima |

| 1) Riqualificazione energetica di edifici esistenti | € 100.000 |

| 2) Interventi sull’involucro di edifici esistenti | € 60.000 |

| 3) Installazione di pannelli solari | € 60.000 |

| 4) Sostituzione di impianti di climatizzazione invernale | € 30.000 |

| 5) Acquisto e posa in opera di schermature solari | € 60.000 |

| 6) Acquisto e posa in opera di impianti di climatizzazione invernale con impianti dotati di generatori di calore alimentati da biomasse combustibili | € 30.000 |

Sono esclusi gli interventi effettuati durante la fase di costruzione dell’immobile.

Trasferimento delle detrazioni non utilizzate

- Per i soggetti c.d. “no tax area”, vale a dire quei contribuenti che non sono soggetti passivi Irpef ovvero che non hanno sufficiente capienza di Irpef, perché totalmente assorbito da altre detrazioni, possono cedere ai fornitori che hanno eseguito gli interventi di risparmio energetico un credito d’imposta pari alla detrazione teoricamente spettante.

Questa possibilità è riconosciuta esclusivamente per gli interventi di riqualificazione energetica sulle parti comuni dei condomini e per le sole spese sostenute nel 2016 e 2017.

- In caso di vendita o di donazione dell’unità immobiliare sulla quale sono stati realizzati gli interventi prima che sia trascorso il periodo di godimento della detrazione, le quote di detrazione non utilizzate sono trasferite, salvo diverso accordo delle parti, all’acquirente persona fisica o al donatario. Nel caso di morte del titolare il diritto alla detrazione si trasmette esclusivamente all’erede che conserva la detenzione materiale e diretta del bene. In tali casi l’acquirente, ovvero gli eredi, possono rideterminare il numero di quote in cui ripartire la detrazione residua, a condizione che le spese siano state sostenute nell’anno 2008. Nel caso in cui le spese sono state sostenute dall’inquilino o dal comodatario la cessazione dello stato di locazione o comodato non fa venir meno il diritto alla detrazione in capo all’inquilino o al comodatario

Quali sono gli adempimenti necessari per ottenere le detrazioni?

Per ottenere le detrazioni sono necessari:

- L’asseverazione di un tecnico abilitato;

- La certificazione energetica dell’immobile;

- La scheda informativa relativa agli interventi realizzati da trasmettere all’Enea insieme ad una copia dell’attestato di riqualificazione energetica.

Si ricorda inoltre che tutti i pagamenti dei sopra citati interventi devono essere effettuati tramite bonifico bancario o postale nei quali vanno indicate la specifica causale del versamento e i codici fiscali del beneficiario della detrazione e del beneficiario del pagamento.

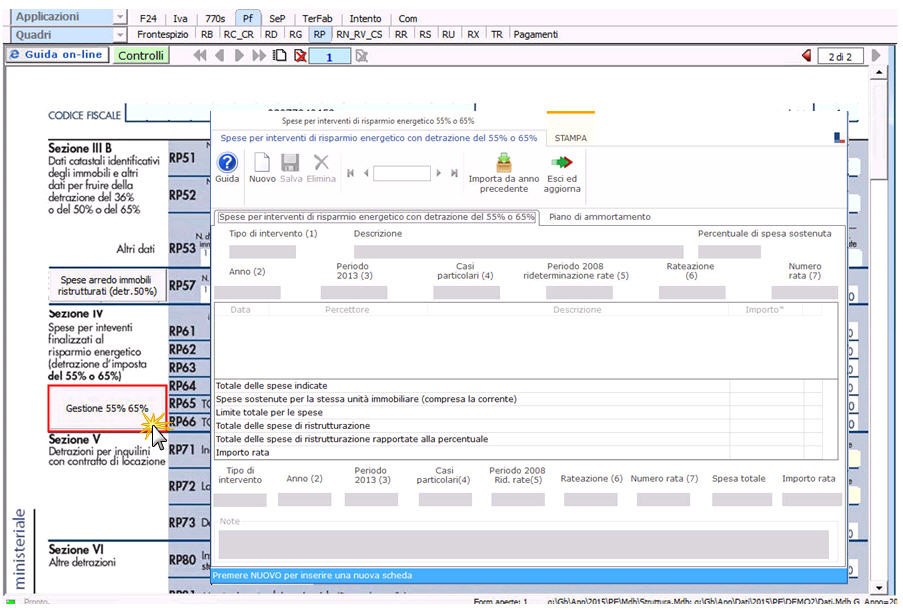

Gestione Spese Risparmio Energetico con Dichiarazioni

Per usufruire delle agevolazioni con GB è necessario indicare i specifici dati nel modello Redditi Persone Fisiche o nel modello 730 a seconda dei casi.

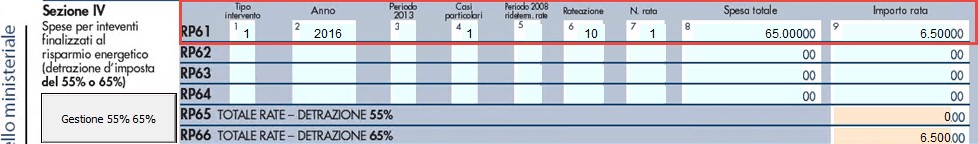

In particolare, la sezione da compilare in Redditi PF e in 730 è la sezione IV, rispettivamente nei righi che vanno da RP61 a RP66 in Redditi e E61/E62 nel 730.

Per poter compilare tale parte della dichiarazione occorre utilizzare l’apposita gestione che permette l’inserimento delle spese di risparmio energetico.

All’interno della gestione è necessario indicare tutti i dati richiesti in modo che poi il software calcoli la relativa detrazione e compili in automatico i campi del modello.

Cliccando il pulsante “Esci ed aggiorno il quadro” il software riporta i dati nel modello.

Per maggiori chiarimenti sul funzionamento della gestione rimandiamo alla guida online presente all’interno della maschera stessa.

DB501 – DB121 – GC/13