Caso pratico: ravvedimento F24 2017

L’istituto del ravvedimento operoso, regolato dall’art. 13 del Dlgs n. 472 del 1997, consente di regolarizzare omessi o insufficienti versamenti ed altri adempimenti fiscali, beneficiando di una riduzione delle sanzioni.

Gli omessi o insufficienti versamenti delle imposte possono essere regolarizzati, dal contribuente o dal sostituto d’imposta, eseguendo spontaneamente il pagamento:

- dell’imposta dovuta;

- degli interessi, calcolati al tasso legale annuo dal giorno in cui il versamento avrebbe dovuto essere effettuato a quello in cui viene effettivamente eseguito;

- della sanzione in misura ridotta.

Per eseguire i pagamenti occorre utilizzare:

- il modello F24, per le imposte sui redditi, le relative imposte sostitutive, l’IVA, l’IRAP, le ritenute e, obbligatoriamente dal 1° gennaio 2017, per le imposte autoliquidate per le successioni

- il modello F24 con elementi identificativi (cd ELIDE), per l’imposta di registro sulle locazioni e sugli affitti di beni immobili;

- il modello F23, per gli altri tributi indiretti.

Calcolo del Ravvedimento Operoso in F24 con

Con la newsletter di oggi vediamo quali sono i passaggi da eseguire, all’interno del software GB in applicazione F24, per il calcolo del ravvedimento operoso.

Il dott. Rossini, professionista con regime di contabilità ordinaria, ha omesso il versamento della quarta rata del pagamento delle imposte derivanti da Redditi e Irap, con scadenza 16 ottobre 2017, per un importo pari ad euro 677,10. Decide di correggere la sua posizione eseguendo in data 23 ottobre il versamento delle somme dovute.

Di seguito si illustrano i passaggi da fare nel software, in applicazione F24 2017, per eseguire il pagamento dell’F24 con il ravvedimento:

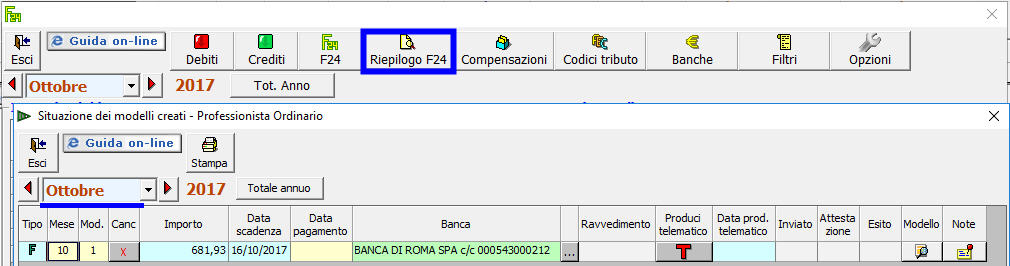

- posizionarsi in “Riepilogo F24” mese di ottobre;

- individuare il modello F24 contente la quarta rata del pagamento delle imposte che non è stata versata con data di scadenza impostata a 16/10/2017;

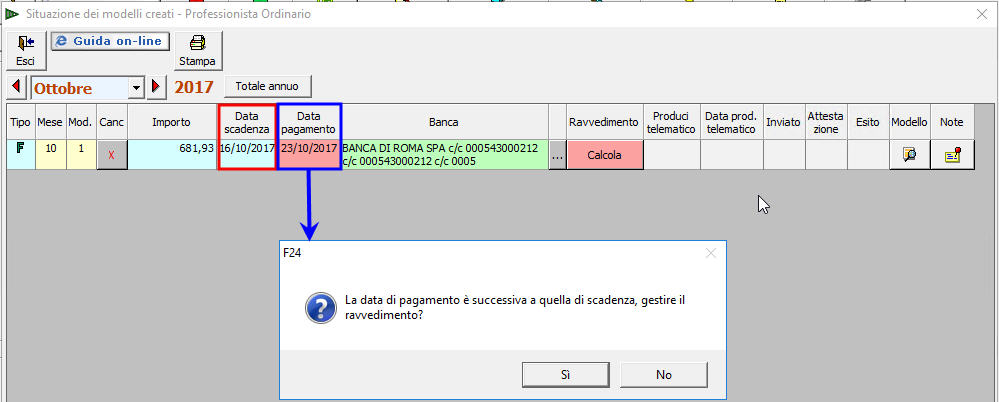

- inserire nel campo data pagamento la data effettiva di versamento alla quale il contribuente ha stabilito di sanare la sua posizione.

Indicando una data di pagamento successiva alla data di scadenza, il software chiede se vogliamo gestire il ravvedimento.

- Confermando con “SI” il messaggio, il software propone le due tipologie di ravvedimento:

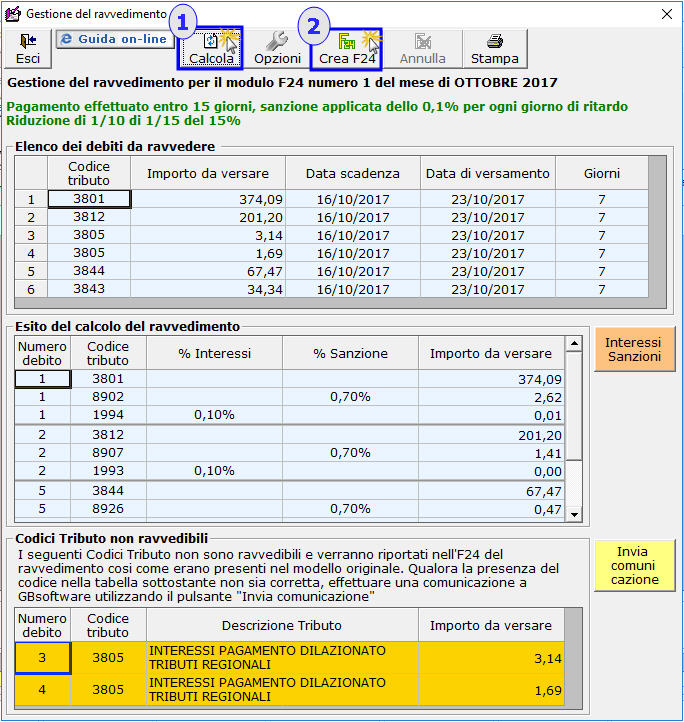

F24 NON VERSATO à ravvedimento dell’intero importo dell’F24 non versato comprensivo del tributo originario, interessi e sanzioni;

F24 VERSATO IN RITARDO à F24 versato in ritardo e senza ravvedimento. In questo caso sono calcolati solo interessi e sanzioni e viene generato un modello contenente solo questi tributi. L’utente deve indicare la data di pagamento delle sanzioni e degli interessi.

Ritornando al nostro esempio il contribuente sceglie la prima opzione: F24 non versato.

- Il passaggio successivo prevede l’apertura della gestione che permette di effettuare il calcolo e creare il modello F24.

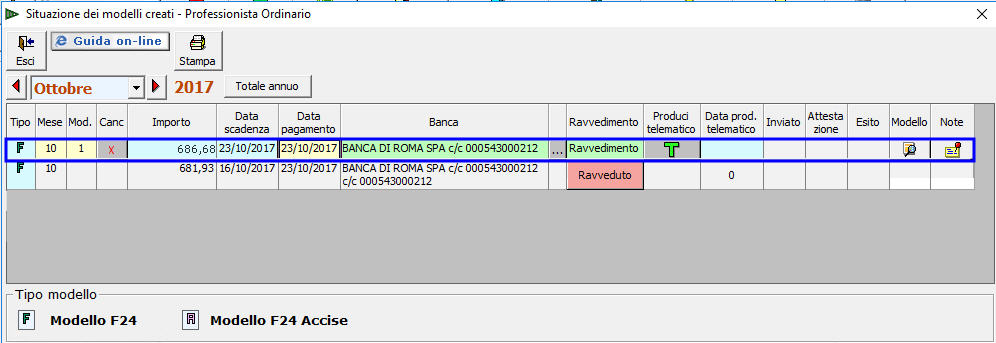

- Il modello F24 ravveduto è cosi stato creato nel mese di ottobre in data 23/10/2017.

Per maggiori informazioni consultare la guida on line presente all’interno della gestione “Ravvedimento”.

ML/16