Deducibilità Irap e modello Unico

Ai fini delle imposte dirette l’Irap è un’imposta indeducibile ma da qualche anno sono state apportate modifiche alla normativa in modo da permettere alle imprese di dedurre un importo forfetario in base a determinati principi e regole di calcolo.

Con l’introduzione dell’art.6 c.1 del D.L. 185/2008, a partite dal periodo d’imposta 2008, vi è la possibilità di dedurre il 10 percento dell’Irap, versata nel periodo d’imposta di riferimento, forfettariamente riferita alla quota d’interessi passivi, al netto degli interessi attivi e proventi assimilati ovvero delle spese per il personale dipendente assimilato al netto delle deduzioni spettanti.

L’art.2, comma 1 del decreto legge n. 201/2011 ha introdotto, a partire dal periodo d’imposta in corso al 31 dicembre 2012, la deduzione pari all’imposta regionale sulle attività produttive relativa alla quota delle spese per il personale dipendente e assimilato al netto delle deduzioni spettanti ai sensi dell’art. 11, commi 1, lett. a), 1-bis, 4bis e 4-bis1 del decreto legislativo n. 446/97.

Con la stessa decorrenza, la deduzione del 10 percento di cui al D.L. 185/08, spetta solo in presenza di interessi passivi al netto degli attivi, pertanto se gli interessi passivi sono d’importo inferiore agli interessi attivi la deduzione non spetta.

Condizioni per usufruire delle deduzioni

1. La base imponibile Irap deve essere calcolata in base agli artt. 5, 5-bis, 6, 7 e 8;

2. Alla formazione della base imponibile devono aver concorso le spese per lavoro dipendente o gli interessi passivi, poiché non ammessi in deduzione.

La deduzione del 10% è forfettaria, diversamente il calcolo per la deduzione del costo del personale dipendente è analitico e pertanto si deve procedere al calcolo dell’Irap ad esso relativa.

Entrambe le deduzioni spettano in base all’art.99 del Tuir quindi secondo il principio di cassa, pertanto non può essere dedotto un importo maggiore rispetto a quello effettivamente versato nel corso del periodo d’imposta a titolo di saldo dell’esercizio precedente e acconto per l’esercizio corrente.

L’importo da prendere come base di calcolo per le deduzioni relativamente agli acconti versati non può essere superiore all’importo dovuto per l’anno per cui si sta compilando la dichiarazione.

Calcolo delle deduzioni Irap in Integrato GB

Per calcolare l’importo delle deduzioni Irap nel software Integrato GB sono state introdotte delle gestioni di dettaglio nei quadri contabili del modello Unico.

Modello Unico Società di Capitali – Quadro F – rigo RF16

Modello Unico Società di Persone – Quadro F – rigo RF16

Modello Unico Società di Persone – Quadro G – rigo RG22

Modello Unico Società di Persone – Quadro E – rigo RE19

Modello Unico Persone Fisiche – Quadro F – rigo RF16

Modello Unico Persone Fisiche – Quadro G – rigo RG22

Modello Unico Persone Fisiche – Quadro E – rigo RE19

Modello Unico Enti non Commerciali – Quadro F – rigo RF16

Modello Unico Enti non Commerciali – Quadro G – rigo RG22

Modello Unico Enti non Commerciali – Quadro E – rigo RE19

Funzionalità della gestione “Deducibilità Irap”

Nella gestione “Deducibilità Irap” troviamo:

- Irap saldo 2012

- Irap acconto 2013

- Irap dovuta per il 2012

in quanto il presupposto per usufruire delle deduzioni è aver versato nel corso del 2013 l’Irap.

Dall’applicazione F24 sono riportati i versamenti effettuati a saldo Irap 2012 e acconto 2013.

Dall’applicazione Dichiarazione Irap è riportato l’importo dell’imposta dovuta per l’anno 2013.

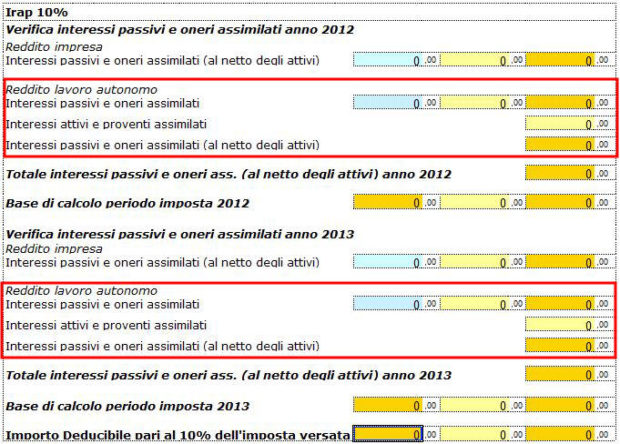

Il presupposto per la deduzione forfettaria del 10% è la presenza di interessi passivi.

Il presupposto deve essere verificato sia per l’anno 2012 sia per l’anno 2013, poiché la deduzione spetta in misura proporzionale all’importo versato nel 2012 a saldo e in acconto acconti per i due anni:

Nell’esempio sopra riportato si evidenzia che nei due esercizi il presupposto per il calcolo della deduzione è presente, poiché sono stati rilevati interessi passivi per un importo maggiore rispetto agli interessi attivi:

- anno 2012 saldo interessi passivi € 10.847

- anno 2013 saldo interessi passivi € 9.854

Versamenti effettuati per il calcolo della deduzione:

nell’anno 2013 sono stati versati

- € 3.225 a saldo per il 2012

- € 16.574 a titolo di acconto per l’anno 2013. Ai fini del calcolo della deduzione rilevano € 7.420, ossia l’importo dovuto per l’anno 2013 poiché più basso degli acconti versati.

Pertanto l’importo della deduzione Irap è pari a € 1.065, ossia al 10% di € 10.645 (3.225+7.420).

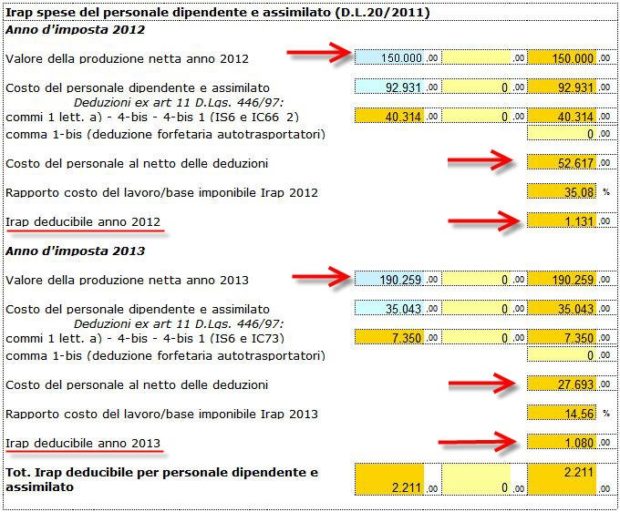

La deduzione Irap per le spese per il personale dipendente è calcolata in modo analitico, determinando l’incidenza del costo del personale sulla base imponibile Irap dell’esercizio.

Il calcolo è effettuato separatamente per i due esercizi:

Dall’applicazione Irap sono riportati il valore della produzione per i due anni e le deduzioni per personale dipendente; dalla Contabilità sono riportati i costi per il personale dipendente.

Dopo avere calcolato l’importo del costo del personale dipendente al netto delle deduzioni è calcolato il rapporto tra costo del lavoro e base imponibile Irap; in base a questo rapporto è poi calcolato l’importo della deduzione.

Prendiamo a riferimento i dati del 2012:

Valore della produzione € 150.000

Costo personale dipendente € 92.913

Deduzioni ex art. 11 D.Lgs 446/970 € 7.350

Costo del personale dipendente al netto delle deduzioni € 52.617 (92.931 – 40.314)

Rapporto costo del lavoro e base imponibile Irap 35,08% (52.617/150.000)*100

Irap deducibile anno 2012 € 1.131 (3.225 * 35,08%)

Il software controlla che la somma delle due deduzioni (10%+personale dipendente) non sia superiore all’importo versato nell’anno 2013.

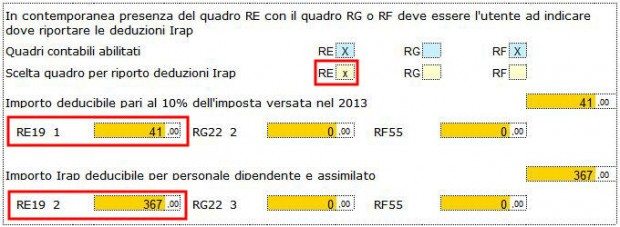

Nei modelli Unici Persone Fisiche, Società di Persone e Enti non Commerciali la gestione per il calcolo delle deduzioni è leggermente diversa, poiché sono inseriti campi appositi per la visualizzazione dei costi relativi alle attività professionali, per le quali è compilato il quadro E.

Inoltre, in fondo al prospetto è indicata una sezione in cui il software rileva i quadri contabili abilitati per stabilire dove deve essere riportato l’importo delle deduzioni: nel caso in cui sono abilitati due quadri (esempio quadro E e quadro G) è l’utente che deve indicare in quale dei due riportare gli importi.

DB101 – RIV/25

[AddShare_Link]