Pronti, partenza, via! Da oggi disponibile l’applicazione “Dati fatture”

Con il Dl n. 127 del 5 agosto 2015, è stato disposto che tutti i soggetti passivi IVA possano optare per la trasmissione telematica all’Agenzia delle Entrate dei dati di tutte le fatture emesse e ricevute. Inoltre, mantenendo la stessa modalità di invio, per chi non ha optato al DL sopra citato, l’art. 4, comma 1, del Dl n. 193/2016 (che modifica l’art. 21 del Dl n. 78/2010, sostituendo il c.d. “Spesometro”) obbliga i contribuenti al nuovo adempimento in scadenza per il primo semestre il 18 Settembre.

L’art. 4 del sopracitato Dl 193/2016, definisce i documenti da consegnare in via telematica su base trimestrale, quali i dati delle fatture emesse e ricevute, delle bollette doganali e delle relative variazioni, ed infine i dati delle liquidazioni periodiche IVA, sia nel caso in cui l’imposta venga liquidata su base trimestrale o mensile. La nuova comunicazione per i primi due periodi deve essere effettuata entro il 18 Settembre 2017 e per i restanti periodi entro febbraio 2018.

Soggetti tenuti alla trasmissione telematica dei dati fattura

Sono tenuti ad adempiere al nuovo obbligo di comunicazione dei dati delle fatture emesse e ricevute (DL 193/2016) tutti i soggetti passivi IVA, ad eccezione di:

- soggetti che si avvalgono del regime forfettario di cui all’art. 1, commi da 54 a 89, della L. 190/2014;

- contribuenti minimi di cui all’art. 27, commi 1 e 2, del Dl n. 98/2011;

- produttori agricoli in regime di esonero di cui all’art. 34, comma 6, del D.P.R. n. 633/1972, ove situati nelle zone montane di cui all’art. 9 del D.P.R. n. 601/1973;

- le Amministrazione pubbliche di cui all’art. 1, comma 2, della L. n. 196/2009 e le Amministrazioni autonome;

- i soggetti che, ai sensi dell’art. 1, commi 1, 2 e 3, del Dlgs. n. 127/2015, si avvalgono dell’opzione per la trasmissione telematica all’Agenzia delle Entrate dei dati delle fatture emesse e ricevute e/o dell’opzione per la memorizzazione elettronica e la trasmissione telematica dei dati dei corrispettivi giornalieri delle cessioni di beni e delle prestazioni di servizi. Per tali contribuenti, l’art. 3 del Dlgs. n. 127/2015 dispone, infatti, che viene meno l’obbligo di presentare la comunicazione di cui all’art. 21 del Dl n. 78/2010, per cui, dal 2017, l’esonero deve intendersi riferito alla comunicazione trimestrale dei dati delle fatture emesse e ricevute.

Ambito soggettivo e oggettivo

L’articolo 4, comma 1, del Dl 193/2016 ha riformulato l’articolo 21 del Dl 78/2010 che disciplinava, fino al 2016, lo “spesometro” annuale, prevedendo l’obbligo a carico dei soggetti passivi Iva, salvo limitati casi di esonero, di trasmettere trimestralmente in via telematica (entro la fine del secondo mese successivo al trimestre di riferimento) i dati di tutte le fatture emesse nel trimestre e di quelle ricevute e registrate in tale periodo, ivi comprese le bollette doganali, e i dati delle relative variazioni.

Al riguardo, si evidenzia che le informazioni da trasmettere sono relative alle:

- fatture emesse: indipendentemente dalla loro registrazione, comprese quindi ad esempio quelle annotate o da annotare nel registro dei corrispettivi –articolo 24 comma 2 D.P.R. 633/72 (in base alla data documento);

- fatture ricevute e bollette doganali, registrate ai sensi dell’articolo 25 del D.P.R.26 ottobre 1972, n. 633, ivi comprese le fatture ricevute da soggetti che si avvalgono del regime forfetario o in regime di vantaggio (in base alla data registrazione);

- le note di variazione delle fatture di cui ai precedenti punti.

I soggetti che esercitano l’opzione per l’invio dei dati delle fatture non devono, quindi, comunicare dati contenuti in altri documenti (ad esempio, non devono essere inviati i dati delle “schede carburante” di cui D.P.R. 10 novembre 1997, n. 444).

L’invio deve avvenire in forma analitica e comprendere almeno:

- i dati identificativi dei soggetti coinvolti nelle operazioni (clienti o fornitori);

- la data ed il numero della fattura;

- la base imponibile;

- l’aliquota applicata;

- l’imposta;

- la tipologia dell’operazione.

In caso di contabilità separata, in presenza di più attività, i soggetti passivi presentano una sola comunicazione riepilogativa per ciascun periodo.

Gli autotrasportatori che si avvalgono della facoltà di differire la registrazione al trimestre successivo devono comunicare i dati delle fatture emesse nel trimestre in cui il documento viene registrato sul registro Iva. Al mittente sarà segnalata l’incompatibilità della data di emissione con il periodo di riferimento, ma tale segnalazione automatica non avrà conseguenze sulle elaborazioni future.

Scadenze per i nuovi adempimenti

Le scadenze vengono riassunte nel seguente prospetto

| COSA CAMBIA | PRIMA | DOPO |

| PERIODO 2017 | PERIODO 2018 E SUCCESSIVI | |

| NUOVO SPESOMETRO (Dl 78/10 – mod. Dl 193/16) | 1° semestre entro il 16 settembre 2017

2° semestre entro febbraio 2018

|

1° trimestre entro il 31 maggio

2° trimestre entro il 16 settembre 3° trimestre entro il 30 novembre 4° trimestre entro febbraio dell’anno successivo |

| FATTURE CORRISPETTIVI (Dl 127/2015) | 1° semestre entro il 16 settembre 2017

2° semestre entro febbraio 2018 |

1° trimestre entro il 31 maggio

2° trimestre entro il 16 settembre 3° trimestre entro il 30 novembre 4° trimestre entro febbraio dell’anno successivo |

| COMUNICAZIONE LIQUIDAZIONI PERIODICHE IVA | 1° trimestre entro il 31 maggio

2° trimestre entro il 16 settembre 3° trimestre entro il 30 novembre 4° trimestre entro febbraio 2018 |

1° trimestre entro il 31 maggio

2° trimestre entro il 16 settembre 3° trimestre entro il 30 novembre 4° trimestre entro febbraio dell’anno successivo |

Sanzioni per omessa o errata trasmissione

Secondo il nuovo articolo 11, comma 2-bis, del Dls 471/1997, l’omessa o errata trasmissione dei dati dei documenti fiscali emessi e ricevuti è punita con una sanzione di 2 euro per ciascuna fattura, con un massimo di 1.000 euro per ciascun trimestre. Questa sanzione, massimale compreso, viene dimezzata qualora, entro 15 giorni dalla scadenza, il soggetto passivo Iva sani l’omissione o corregga gli errori.

È possibile integrare e rettificare la comunicazione “dati fattura” anche oltre il 15° giorno dal termine di adempimento, ravvedendo l’omissione o l’errore ai sensi dell’articolo 13 D.Lgs. 472/1997.

Risvolti applicativi nel software GB

Al fine di far fronte alle modifiche normative sopracitate, GBsoftware ha introdotto la nuova applicazione “Dati Fatture”.

Dal 2 agosto sarà possibile abilitare la nuova applicazione dopo aver effettuato l’update del software facendo click su .

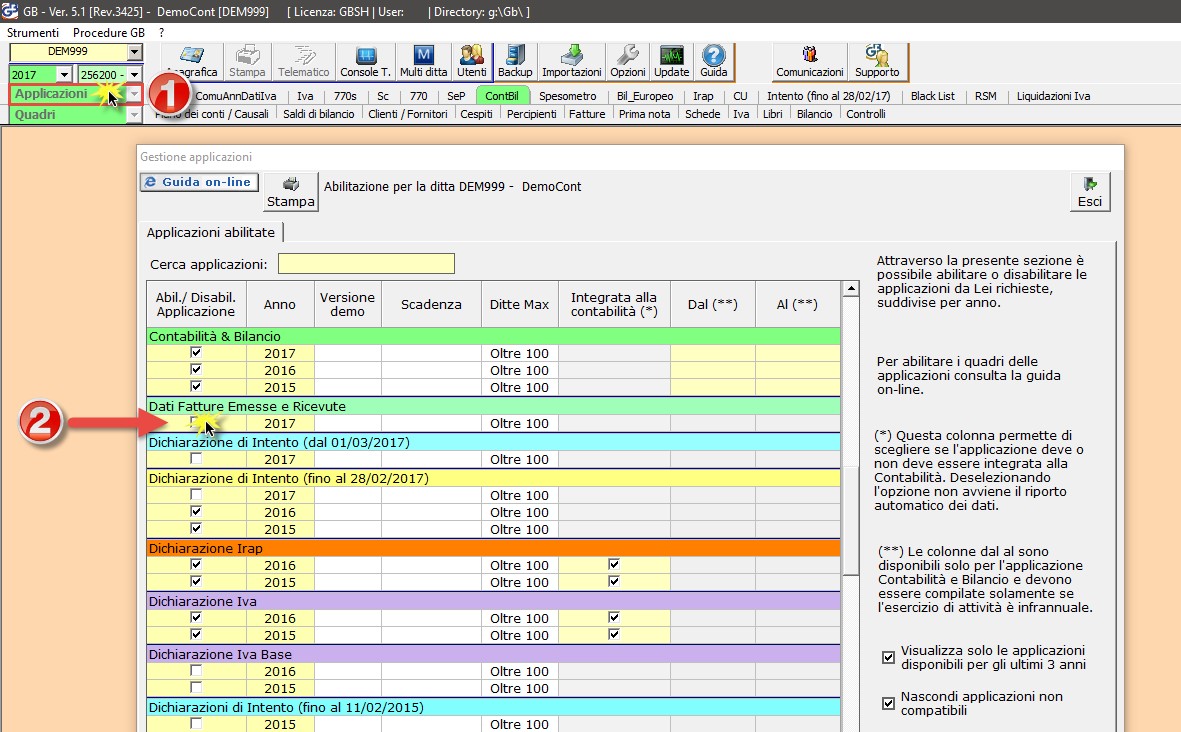

Prima di iniziare ad utilizzare “Dati Fatture” è necessario abilitare l’applicazione da “Applicazioni” > “Dati Fatture Emesse e Ricevute”.

Dopo aver apposto il check per l’anno 2017, confermare il messaggio:

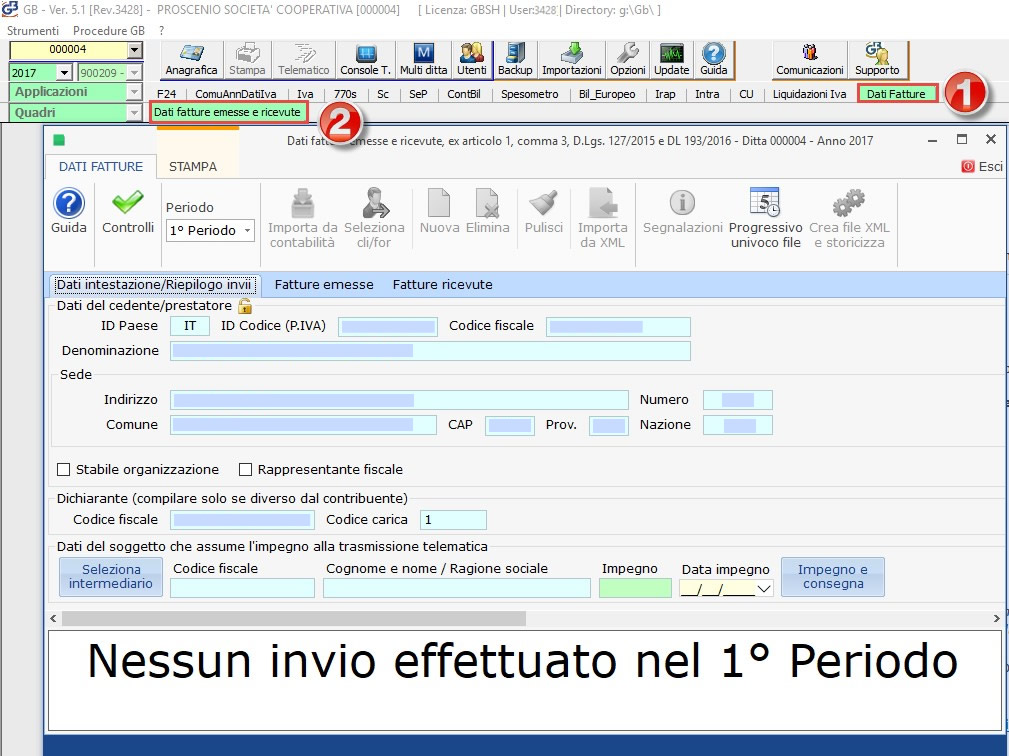

Ora da “Dati Fatture” > “Dati fatture emesse e ricevute” sarà possibile accedere alla maschera di riepilogo

L’applicazione “Dati Fatture” sarà gratuita per tutti i clienti che hanno acquistato Integrato GB software.

CB101 – PEL/03