Redditi 2019: detrazioni familiari a carico

L’articolo 12 del DPR 917 del 1986 stabilisce che debbano essere riconosciute specifiche detrazioni IRPEF nei riguardi dei contribuenti aventi familiari con requisiti per essere considerati fiscalmente a carico.

In particolare, con il suddetto articolo viene stabilito che le detrazioni per carichi di famiglia spettano a condizione che i familiari NON abbiano conseguito nel corso dell’anno di imposta redditi lordi complessivi superiori a 2.840,51 euro.

Soggetti riconosciuti come familiari a carico

Si possono comprendere nella sezione dei FAMILIARI A CARICO i seguenti soggetti:

- Il coniuge non legalmente ed effettivamente separato (anche nel caso in cui non sia convivente con il contribuente);

- I figli, compresi quelli naturali riconosciuti, gli adottivi, gli affidati e affiliati (anche nel caso in cui non siano conviventi con il contribuente);

- Altri familiari: genitori compresi quelli adottivi, generi, nuore, suoceri, fratelli, sorelle, nonni (purché siano conviventi con il contribuente o ricevano dallo stesso un assegno alimentare non risultante da provvedimenti dell’autorità giudiziaria).

In fase di presentazione della dichiarazione, il contribuente che ha a suo carico almeno uno di questi soggetti può beneficiare di detrazioni che vanno a ridurre l’IRPEF in maniera progressiva: minore è il reddito maggiore è la detrazione.

Le detrazioni previste per i figli a carico sono:

- 950 euro per ciascun figlio a carico con età superiore o pari a 3 anni;

- 220 euro per ciascun figlio con età inferiore a 3 anni;

- 400 euro in aggiunta alla detrazione prevista per ogni figlio a carico con disabilità.

- 200 euro per ciascun figlio a partire dal primo, per i contribuenti con più di tre figli a carico;

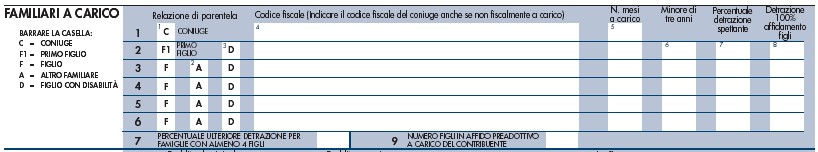

Sezione FAMILIARI A CARICO

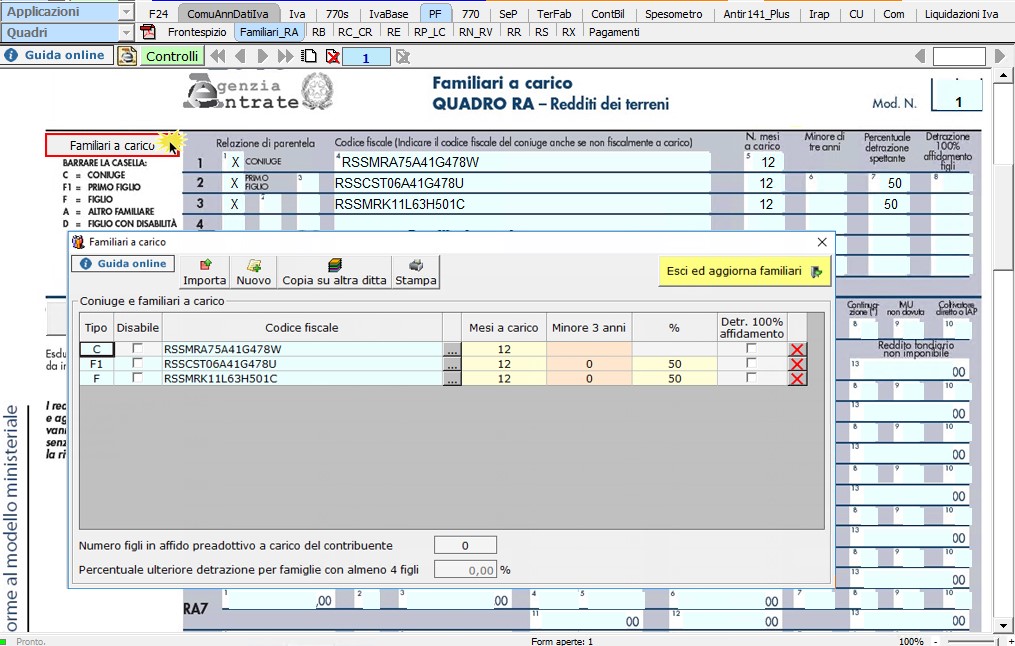

All’interno del quadro Dichiarante del Modello 730 e del Quadro RA del Modello Redditi PF è presente la sezione relativa ai FAMILIARI A CARICO necessaria per indicare tutti i dati dei familiari, al fine di poter determinare le relative detrazioni previste per carichi di famiglia.

Inserimento dati nella sezione FAMILIARI A CARICO con

Per la compilazione della sezione “Familiari a Carico” è necessario utilizzare la gestione che si apre tramite il pulsante

All’interno della gestione l’utente deve indicare i dati dei propri familiari a carico per poterli scaricare nel modello.

Per la corretta compilazione della sezione “Familiari a carico” si rimanda alla guida online presente all’interno della gestione stessa.

Oneri detraibili dedicati ai familiari a carico

Per i familiari a carico, in particolare per i figli a carico, sono presenti dei codici onere appositi da utilizzare in caso di spese sostenute in favore degli stessi.

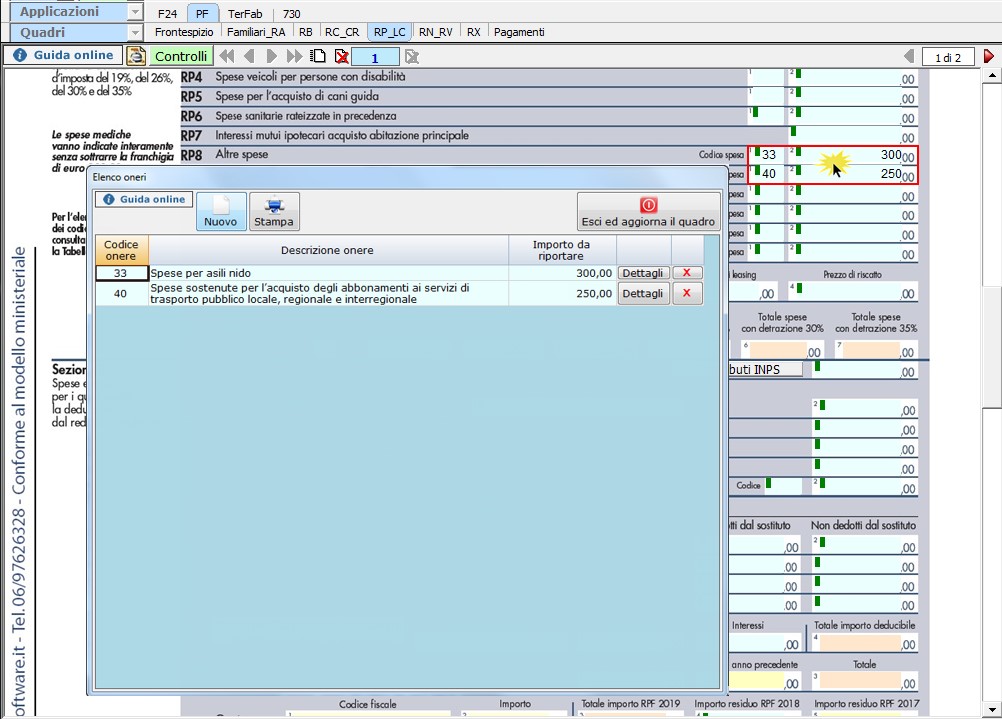

Ad esempio, nel quadro RP di Redditi PF (righi da RP8 a RP13) o nel quadro E del Modello 730 (righi da E8 a E10) è possibile indicare le spese sostenute per:

- Istruzione e frequenza di scuole dell’infanzia, del primo ciclo di istruzioni e della scuola secondaria di secondo grado > CODICE ONERE 12;

- Attività sportive per ragazzi > CODICE ONERE 16;

- Pagamento di rette relative alla frequenza di asili nido > CODICE ONERE 33;

- Abbonamento ai servizi di trasporto pubblico > CODICE ONERE 40.

Analizziamo nel dettaglio l’utilizzo di questi codici onere:

Codice 12

Con il quale si possono indicare le spese per la frequenza di scuole dell’infanzia del primo ciclo di istruzione e della scuola secondaria di secondo grado, di cui all’articolo 1 della legge 10 marzo 2000, n. 62, e successive modificazioni, per un importo annuo non superiore a 786 euro per alunno o studente.

Codice 16

Con questo codice si possono indicare le spese sostenute per l’iscrizione annuale e l’abbonamento, per i ragazzi di età compresa tra 5 e 18 anni, ad associazioni sportive, palestre, piscine ed altre strutture ed impianti sportivi destinati alla pratica sportiva dilettantistica. L’importo da considerare non può essere superiore per ciascun ragazzo a 210,00 euro. La detrazione può essere ripartita tra gli aventi diritto (ad esempio i genitori) e in questo caso nel documento di spesa va indicata la quota detratta da ognuno di essi.

Codice 33

Per indicare le spese sostenute dai genitori per il pagamento di rette relative alla frequenza di asili nido, pubblici o privati, per un importo complessivamente non superiore a 632,00 euro annui per ogni figlio fiscalmente a carico.

Codice 40

Per indicare le spese sostenute per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale.

La detrazione spetta per le spese sostenute sia per i familiari fiscalmente a carico sia per il contribuente stesso per un importo complessivo non superiore a 250 euro.

L’inserimento di questi oneri per il calcolo delle relative detrazioni deve essere fatto utilizzando la gestione che si attiva facendo doppio click negli appositi campi del quadro E o RP.

Per il funzionamento dettagliato della gestione “Altre spese” si rimanda alla guida online presente all’interno della stessa.

AP/18 – DB501 – DB121