Redditi Società di Persone 2020: disponibile applicazione

L’Agenzia delle Entrate con il provvedimento n. 27807 del 31 gennaio 2020 ha approvato il modello e le istruzioni della dichiarazione Redditi Società di Persone 2020 anno imposta 2019.

Effettuando l’update del software, da oggi è disponibile l’applicazione Redditi Società di Persone 2020. Il modello viene utilizzato per dichiarare i redditi prodotti nell’anno, al fine di determinare la quota di reddito, o perdita, imputabile a ciascun socio o associato.

Modalità di presentazione

La dichiarazione Redditi Società di Persone deve essere presentata per via telematica, direttamente dal dichiarante o tramite un intermediario abilitato.

Termine di prestazione

Il modello Redditi Società di Persone deve essere presentato entro il 30 novembre dell’anno successivo a quello di chiusura del periodo d’imposta.

N.B. A causa dell’emergenza Covid-19 le scadenze potrebbero essere soggette ad eventuali spostamenti nel corso dei prossimi mesi.

Di seguito elencheremo le principali novità apportate al modello Redditi SP 2020:

Quadro RF – Reddito d’impresa in regime di contabilità ordinaria:

- “Patent box” (rigo RF50): deducibilità dei redditi in caso di opzione alternativa all’istanza di ruling (Provvedimento del direttore dell’Agenzia delle entrate del 30 luglio 2019 e art. 4, decreto-legge 30 aprile 2019, n. 34, convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58);

- “Altre variazioni in diminuzione” (rigo RF55): maggiorazione del costo di acquisto per gli investimenti effettuati dal 1° aprile 2019 al 31 dicembre 2019 ovvero posti in essere entro il 30 giugno 2020 (art. 1, decreto-legge 30 aprile 2019, n. 34, convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58);

- “Attività di enoturismo” (righi RF9, RF11 e RF55): indicazione del reddito per le società che esercitano anche tale attività (art. 1, commi da 502 a 505, della legge 27 dicembre 2017, n. 205.

Quadro RG – Reddito d’impresa in regime di contabilità semplificata:

“Attività di enoturismo” (rigo RG2): indicazione del reddito per le società che esercitano anche tale attività (art. 1, commi da 502 a 505, della legge 27 dicembre 2017, n. 205);

“Patent box” (rigo RG23): deducibilità dei redditi in caso di opzione alternativa all’istanza di ruling (Provvedimento del direttore dell’Agenzia delle entrate del 30 luglio 2019 e art. 4, decreto-legge 30 aprile 2019, n. 34, convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58);

“Altri componenti negativi” (rigo RG22): maggiorazione del costo di acquisto per gli investimenti effettuati dal 1° aprile 2019 al 31 dicembre 2019 ovvero posti in essere entro il 30 giugno 2020 (art. 1, decreto legge 30 aprile 2019, n. 34, convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58).

Quadro RQ – Altre imposte:

“Rivalutazione beni d’impresa e partecipazioni” (sezioni XXIII-A, XXIII-B e XXIII-C): facoltà di rivalutare i beni d’impresa e delle partecipazioni e per l’affrancamento ai fini fiscali dei maggiori valori che risultano iscritti nel bilancio dell’esercizio in corso al 31 dicembre 2018 e affrancare il saldo di rivalutazione (art. 1, commi da 696 a 704, della legge 27 dicembre 2019, n. 160).

Quadro RP – Spese per le quali spetta una detrazione d’imposta

“Spese infrastrutture ricarica veicoli elettrici” (colonna 7): indicazione delle spese sostenute dal 1° marzo 2019 al 31 dicembre 2021 relative all’acquisto e alla posa in opera di infrastrutture di ricarica dei veicoli alimentati ad energia elettrica (art. 16-ter del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90).

Quadro RN – Redditi della società o associazione da imputare ai soci o associati

“Spese infrastrutture ricarica veicoli elettrici” (rigo RN17, colonna 28): indicazione delle spese sostenute per gli interventi relativi all’acquisto e alla posa in opera di infrastrutture di ricarica dei veicoli alimentati ad energia elettrica;

“Sport bonus” (rigo RN24): previsto il credito d’imposta per le erogazioni liberali in denaro per interventi di manutenzione e restauro di impianti sportivi pubblici e per la realizzazione di nuove strutture sportive pubbliche (art. 1, commi da 621 a 627, della legge 30 dicembre 2018, n. 145);

“Bonus bonifica ambientale” (rigo RN25): previsto il credito d’imposta per le erogazioni liberali in denaro effettuate per interventi su edifici e terreni pubblici per la bonifica ambientale (art. 1, commi da 156 a 161, della legge 30 dicembre 2018, n. 145).

Quadro RT – Plusvalenze di natura finanziaria

“Plusvalenze derivanti dalla cessione di partecipazioni qualificate”(sezione II): indicazione delle plusvalenze derivanti dalla cessione di partecipazioni qualificate realizzate a decorrere dal 1° gennaio 2019, nonché delle plusvalenze realizzate da investitori non istituzionali attraverso la cessione a titolo oneroso di quote di partecipazione a fondi immobiliari (art. 1, commi 999, 1000 e 1005, della legge 27 dicembre 2017, n. 205).

Quadro FC – Redditi dei soggetti controllati non residenti (CFC)

“Interessi passivi non deducibili e c.d. Società di comodo”: introdotte alcune modifiche previste dal decreto legislativo 29 novembre 2018, n. 142, a seguito dell’attuazione della direttiva (UE) 2016/1164 del Consiglio, del 12 luglio 2016, in particolare nel Prospetto per la determinazione degli interessi passivi non deducibili e sulla non applicazione della disciplina delle c.d. “società di comodo” (art. 96 e art. 167, comma 7, del TUIR, come modificati dall’art. 4 del predetto d.lgs. n. 142 del 2018).

Quadro TR – Imposizione in scita e valori fiscali in ingresso

“Prospetto relativo al trasferimento della residenza all’estero” (rigo da TR1 a TR20): nuove disposizioni per l’applicazione della disciplina sull’imposizione in uscita e valori fiscali in ingresso (articoli 166 e 166- bis del TUIR e decreto legislativo 29 novembre 2018, n. 142).

Quadro OP – Comunicazioni per i regimi opzionali

“Patent box” (rigo OP21): possibilità di optare per la determinazione diretta del reddito agevolabile in alternativa alla procedura di cui art. 31-ter del d.P.R. n. 600 del 1973 (Provvedimento del Direttore dell’Agenzia delle entrate del 30 luglio 2019).

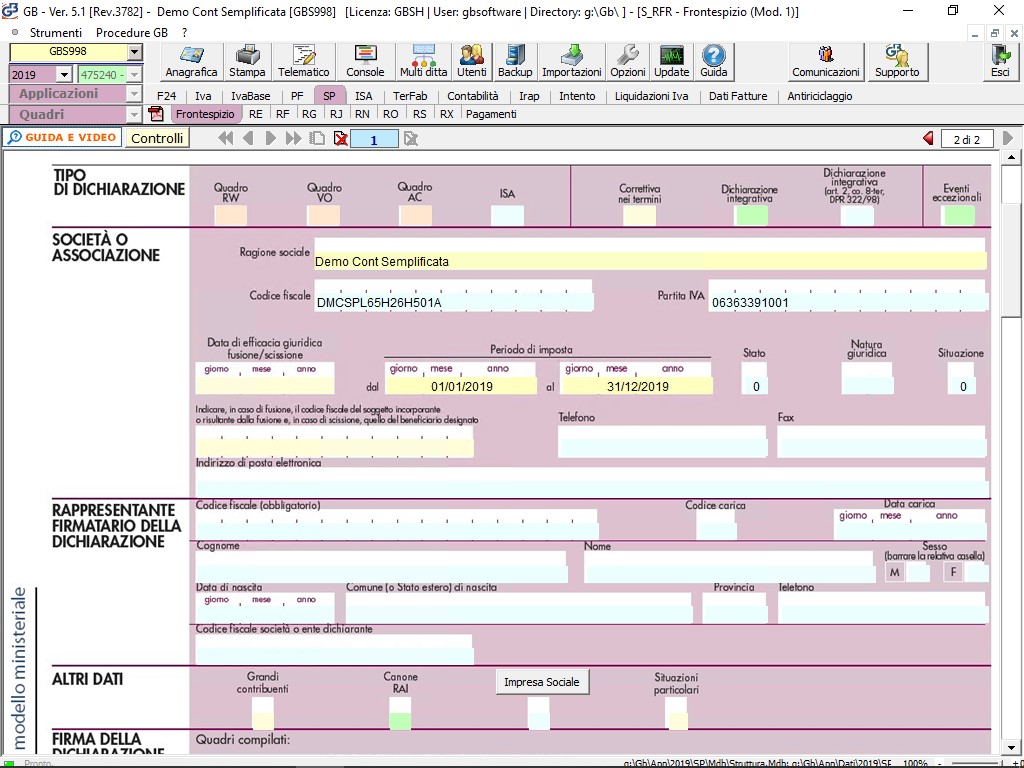

MODELLO REDDITI SOCIETA’ DI PERSONE 2020

- Eseguire l’UPDATE del software dal pulsante

;

- Posizionarsi nella DITTA per la quale si vuole abilitare l’applicazione SOCIETA’ DI PERSONE;

Le modalità di abilitazione dell’applicazione sono due:

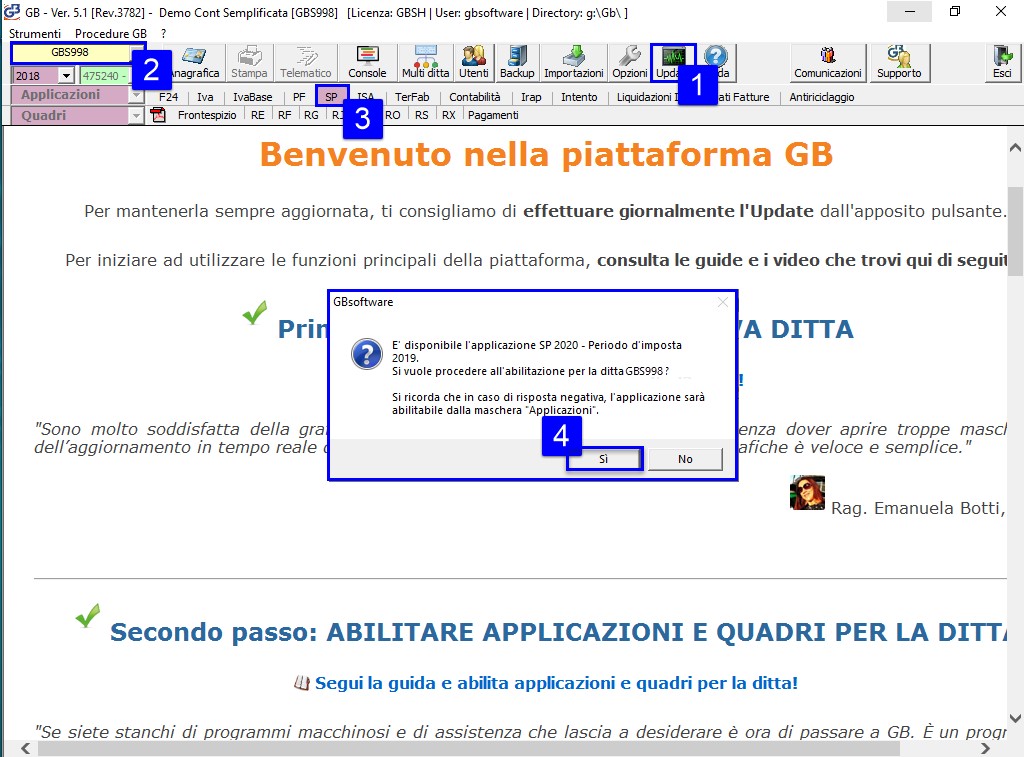

- Se l’applicazione “SOCIETA’ DI PERSONE” è stata già utilizzata nell’anno precedente, per abilitarla è sufficiente cliccare su

. Il software chiede se abilitarla, per il nuovo anno, con un messaggio: rispondendo “sì” sarà automaticamente abilitata; rispondendo “no” l’applicazione non sarà abilitata. In seguito per abilitarla procedere come illustrato al successivo punto.

- Dalla gestione “Applicazioni”:

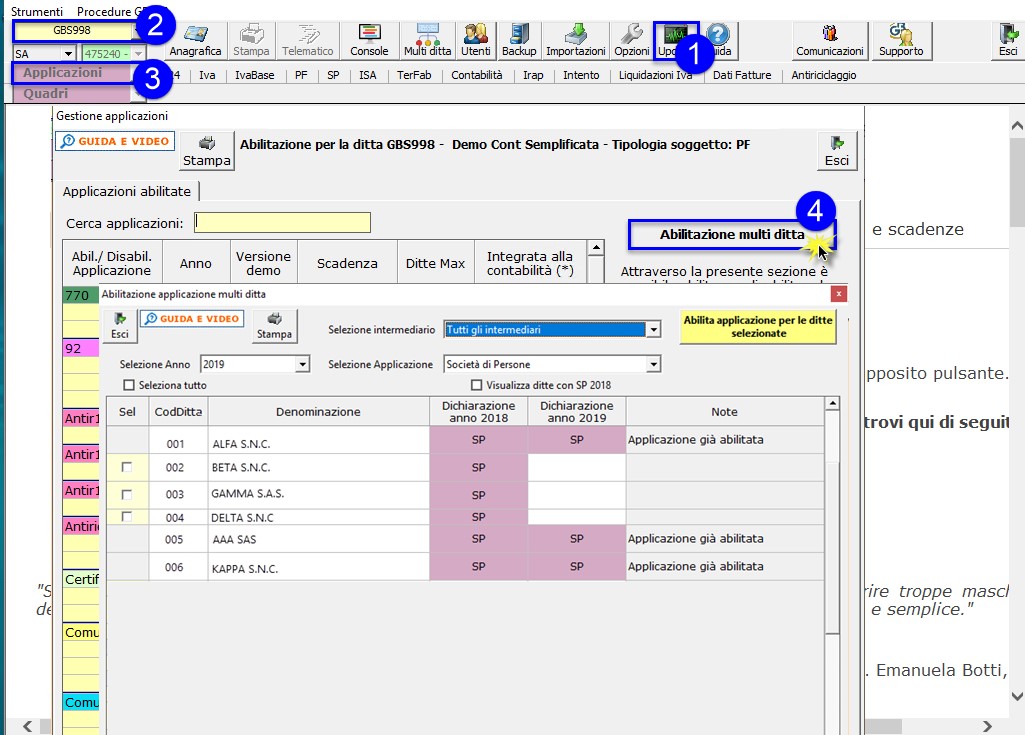

- Abilitazione multipla

: da quest’anno, cliccando il pulsante

, è possibile abilitare l’applicazione per più ditte contemporaneamente.

- Abilitazione multipla

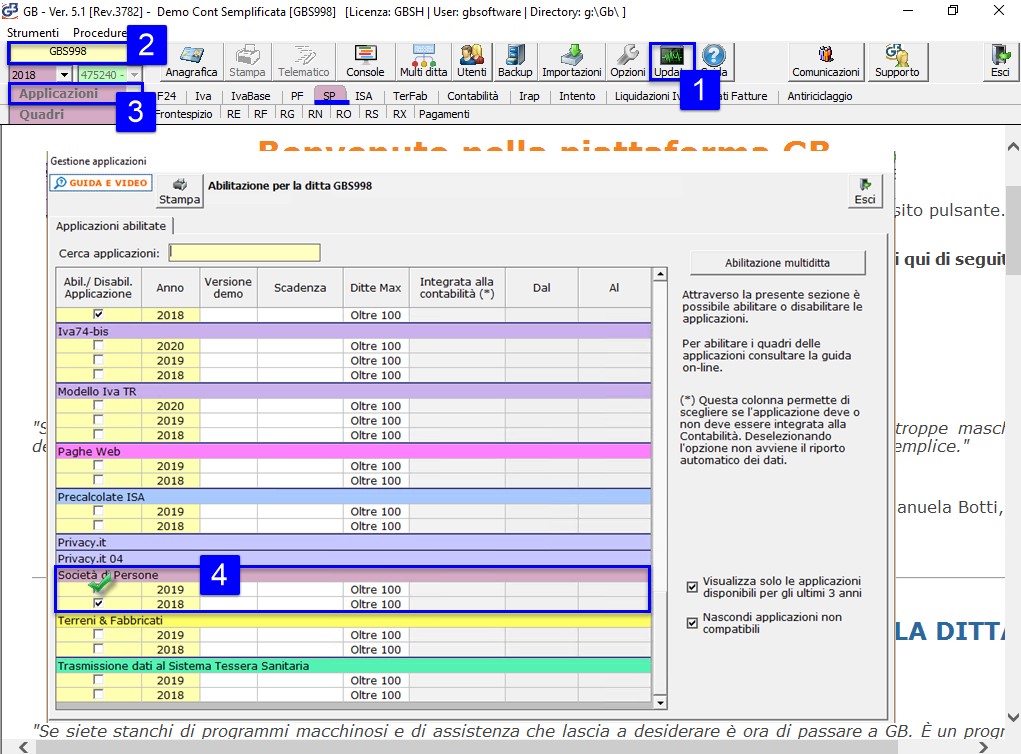

- Abilitazione singola: apponendo il check in corrispondenza di “SOCIETA’ DI PERSONE” anno 2019.

Nella guida on line dell’Applicazione SOCIETA’ DI PERSONE 2020 sono presenti le istruzioni per l’utilizzo del modello.

DB111 – MAR/11

;

;

: da quest’anno, cliccando il pulsante

: da quest’anno, cliccando il pulsante