Regime “Iva per cassa”: compilazione Dichiarazione Iva

Le operazioni registrate con il regime “Iva per cassa”, introdotto dall’art.32-bis del Decreto Legge n.83/2012, sono riportate in automatico da Integrato GB negli appositi righi del modello di dichiarazione Iva.

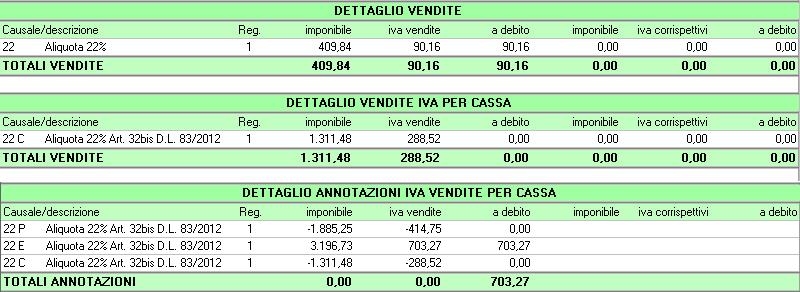

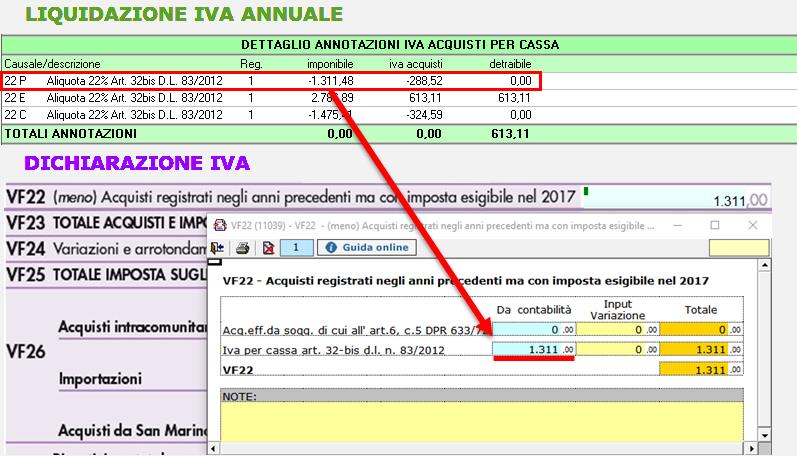

Nella liquidazione Iva di una ditta avente il regime Iva per cassa, sono presenti delle sezioni in cui è riepilogato:

- il dettaglio delle vendite Iva per cassa

- il dettaglio delle annotazioni Iva vendite per cassa

- il dettaglio degli acquisti Iva per cassa

- il dettaglio delle annotazioni Iva acquisti per cassa

Le registrazioni, in queste sezioni, sono distinte con le lettere:

E: che indica tutte le operazioni per cui si è verificata l’esigibilità o la detraibilità dell’imposta a seguito dell’incasso/pagamento oppure perché è passato un anno dalla registrazione;

C: che indica tutte le operazioni registrate in regime “Iva per cassa”;

P: che indica tutte le operazioni che sono state incassate o pagate nel corso dell’anno ma relative ad anni precedenti.

VENDITE

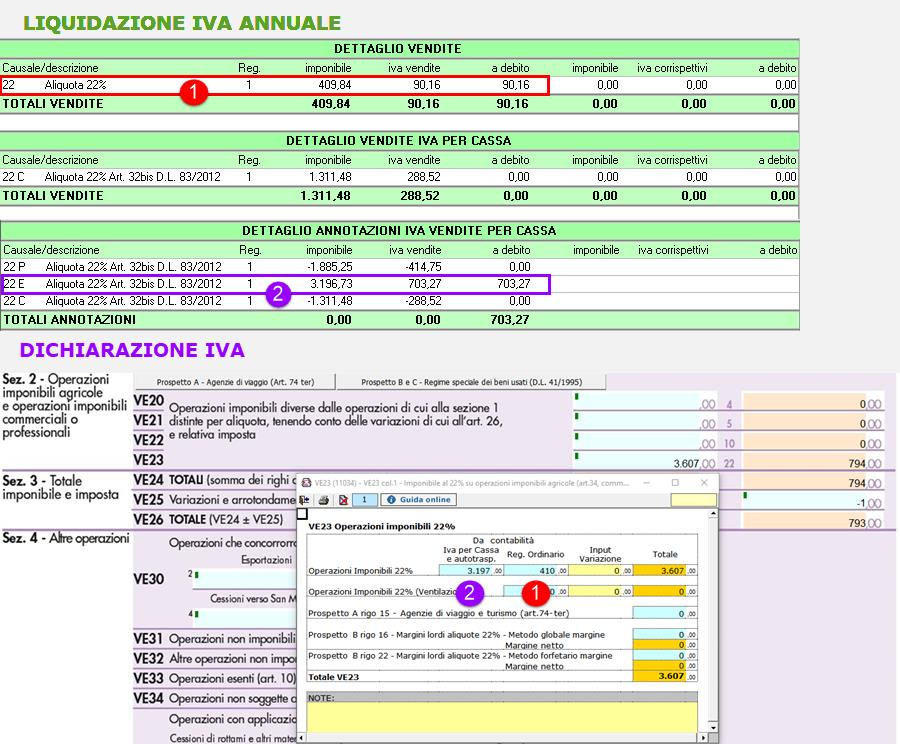

Prendiamo in considerazione i dati riportati nel quadro VE quindi le sezioni:

- “Dettagli vendite”

- “Dettagli vendite Iva per cassa”

- “Dettaglio annotazioni Iva vendite per cassa”.

Nella dichiarazione Iva, nel rigo VE23, devono essere riportate le registrazioni la cui esigibilità si è verificata nell’anno.

Facendo doppio click nel campo, viene aperta la gestione in cui sono riportate le operazioni:

1 – il dettaglio delle vendite in regime Iva ordinario

2 – il dettaglio delle annotazioni in regime Iva per cassa per cui si è verificata l’esigibilità dell’imposta (E).

Le operazioni effettuate nell’anno ma avente l’imposta esigibile in anni successivi sono riportate nel rigo VE37 e corrispondono a quelle operazioni per cui non si è registrato il relativo incasso.

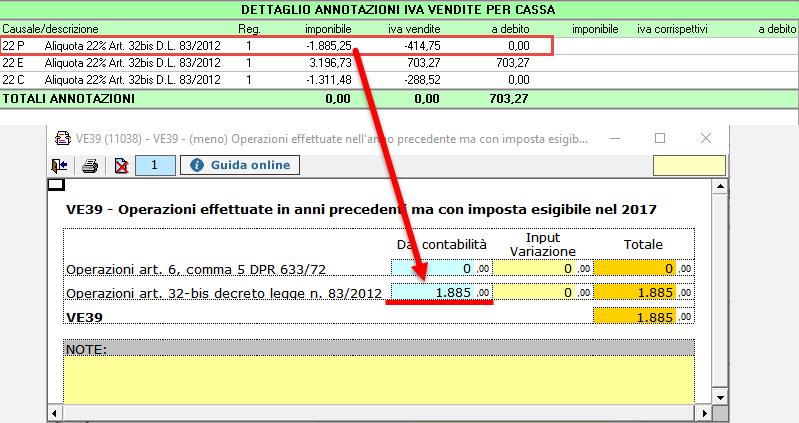

Nel rigo VE39 è necessario indicare le operazioni effettuate in anni precedenti ma la cui esigibilità si è verificata quest’anno.

Nella liquidazione Iva queste operazioni vengono indicate con la lettere “P”.

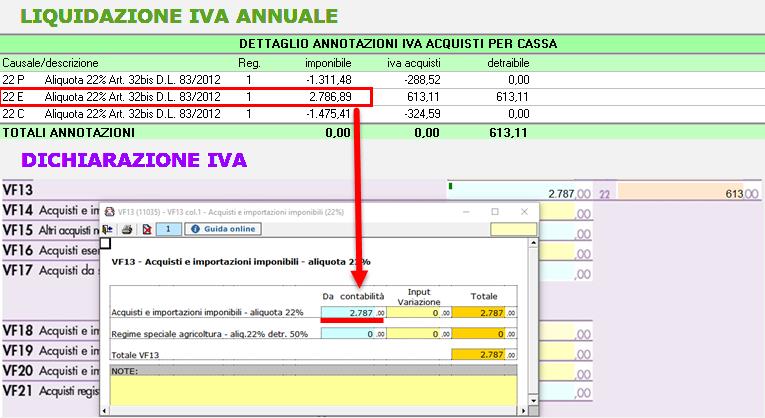

ACQUISTI

Nella dichiarazione Iva, troviamo l’indicazione degli acquisti effettuati in regime Iva per cassa nei righi corrispondenti all’aliquota Iva utilizzata, nel nostro caso imponibile ed imposta devono essere indicati nel rigo VF13, dedicato all’aliquota al 22%.

Gli acquisti effettuati nell’anno, la cui detraibilità dell’imposta si verificherà in anni successivi, dovranno essere indicati nel rigo VF21.

Le operazioni effettuate nell’anno, ma con imposta esigibile in anni successivi, sono riportate nel rigo VF21 e corrispondono a quelle operazioni per cui non si è registrato il relativo pagamento. Nella liquidazione Iva annuale l’importo di queste operazioni si ottiene sottraendo alle operazioni di acquisto per cassa (C) l’importo delle operazioni per cui l’Iva è divenuta detraibile (E).

Gli acquisti registrati in anni precedenti ma avente imposta esigibile nell’anno vengono indicati nel rigo VF22.

Queste operazioni vengono contraddistinte dalla lettere “P” nella sezione “Dettaglio annotazioni Iva acquisti per cassa”.

CB101- SAM/4