Spese universitarie pubbliche e private 2019: detrazione

L’art. 15, comma 1, lett. e) del TUIR prevede la possibilità di detrarre nella dichiarazione dei redditi 2019 (Modello 730 e PF) le spese per l’istruzione universitaria, sia statale che non statale, sostenute nel proprio interesse o dei familiari fiscalmente a carico.

La detrazione spettante è del 19%, calcolata sull’intera spesa sostenuta se l’università è statale, mentre per l’università privata l’importo ammesso in detrazione non deve essere superiore a quello stabilito annualmente per ciascuna facoltà universitaria con apposito decreto del MIUR.

Tipologia di spesa ammessa

La detrazione, in particolare, spetta per le spese sostenute per la frequenza di corsi di istruzione universitaria, corsi universitari di specializzazione, corsi di perfezionamento, master universitari, corsi di dottorato di ricerca, spese per la frequenza di Istituti tecnici superiori (ITS) in quanto equiparati alle spese universitarie, nuovi corsi istituiti ai sensi del DPR n. 212 del 2005 presso i Conservatori di musica e gli Istituti musicali pareggiati.

La detrazione spetta per le spese sostenute per:

- tasse di immatricolazione ed iscrizione (anche per gli studenti fuori corso);

- soprattasse per esami di profitto e laurea;

- la partecipazione ai test di accesso ai corsi di laurea, eventualmente previsti dalla facoltà, in quanto lo svolgimento della prova di preselezione costituisce una condizione indispensabile per l’accesso ai corsi di istruzione universitaria;

- la frequenza dei Tirocini Formativi Attivi (TFA) per la formazione iniziale dei docenti istituiti, ai sensi del DM del Ministero dell’Istruzione, dell’Università e della Ricerca n. 249 del 10 settembre 2010, presso le facoltà universitarie o le istituzioni di alta formazione artistica, musicale e coreutica.

La detrazione non spetta per:

- i contributi pagati all’università pubblica relativamente al riconoscimento del titolo di studio (laurea) conseguito all’estero;

- le spese relative all’acquisto di libri scolastici, strumenti musicali, materiale di cancelleria, viaggi ferroviari, vitto e alloggio necessarie per consentire la frequenza della scuola.

Limiti di detraibilità

La detrazione spetta nella misura del 19%, tuttavia bisogna distinguere se l’università è statale o non statale.

- Università statali: il 19% è calcolato sull’intera spesa sostenuta.

- Università non statali: l’importo ammesso alla detrazione non deve essere superiore a quello stabilito annualmente per ciascuna facoltà universitaria con decreto del MIUR, tenendo conto degli importi medi delle tasse e contributi dovuti alle università statali nelle diverse aree geografiche.

Con DM 28 dicembre 2017, è stato individuato l’importo massimo della spesa relativa alle tasse e ai contributi di iscrizione per la frequenza dei corsi di laurea, laurea magistrale e laurea magistrale a ciclo unico delle università non statali, detraibile per l’anno 2016 ai sensi dell’art. 15, comma 1, lett. e), del TUIR. Gli importi sono distinti per area disciplinare e in base alla regione in cui ha sede l’Ateneo presso il quale è presente il corso di studio, come risulta dalla seguente tabella:

| Area disciplinare corsi istruzione | NORD | CENTRO | SUD E ISOLE |

| Medicina | € 3.700 | € 2.900 | € 1.800 |

| Sanitaria | € 2.600 | € 2.200 | € 1.600 |

| Scientifico-Tecnologica | € 3.500 | € 2.400 | € 1.600 |

| Umanistico-sociale | € 2.800 | € 2.300 | € 1.500 |

Per le spese sostenute per la frequenza di corsi post-laurea l’importo massimo che dà diritto alla detrazione è indicato nella seguente tabella:

| Spesa massima detraibile | NORD | CENTRO | SUD E ISOLE |

| Corsi di dottorato, di specializzazione, master universitari di primo e secondo livello | € 3.700 | € 2.900 | € 1.800 |

Per le spese sostenute per la frequenza di corsi post-laurea occorre fare riferimento all’importo massimo stabilito per la frequenza di corsi di istruzione post laurea nella zona geografica in cui lo studente ha il domicilio fiscale.

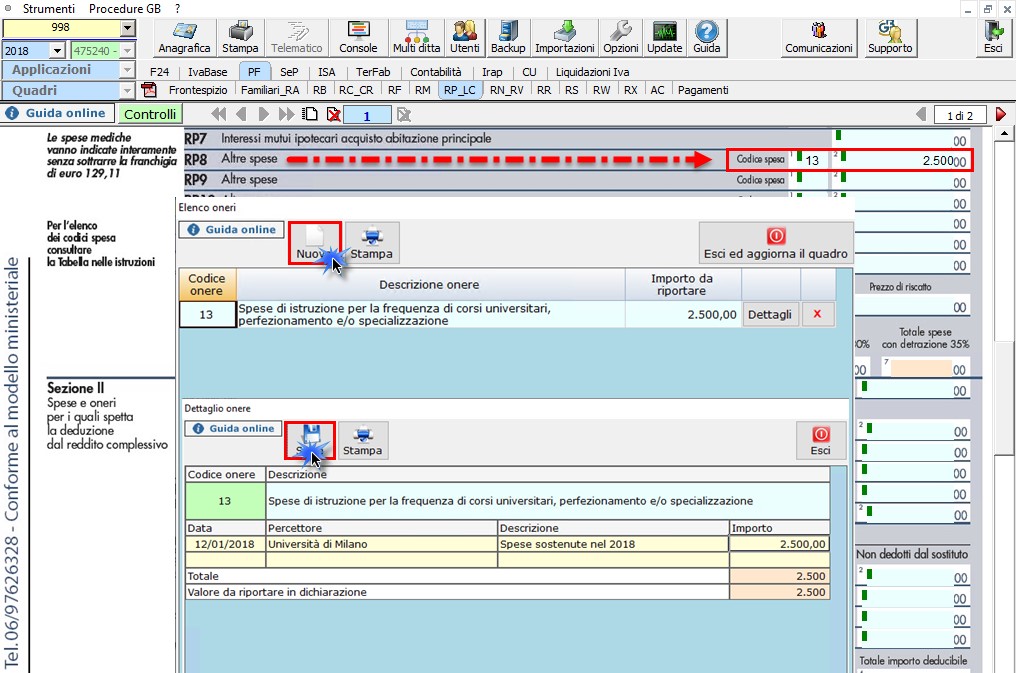

Spese universitarie con il software

L’importo della spesa deve essere inserito da input all’interno della gestione “Altre spese” presente nei righi da RP8 a RP13 del modello Redditi PF e nei righi da E8 a E10 del modello 730. Il codice di spesa è in entrambi i modelli dichiarativi il 13.

DB101 – SAM/24

Ascolta la news